中国监管风暴报告:金融去杠杆如何影响货币环境?

来源:华尔街见闻|浏览:次|评论:0条 [收藏] [评论]

中国的金融去杠杆监管措施让市场措手不及。投资者最关心的是未来可能的去杠杆政策的范围。而金融去杠杆会影响货币环境,最终会影响实体经济。监管机构尚未明确金融去杠杆的确切范围。未来随着…

中国的金融去杠杆监管措施让市场措手不及。投资者最关心的是未来可能的去杠杆政策的范围。而金融去杠杆会影响货币环境,最终会影响实体经济。

监管机构尚未明确金融去杠杆的确切范围。未来随着监管机构潜在的调整和政策协调,相关的影响可能会随之改变。问题在于:我们如何才能监测到相关影响?

汇丰认为,一个好的出发点是看金融去杠杆如何影响货币环境。货币环境则会反过来影响实体经济。

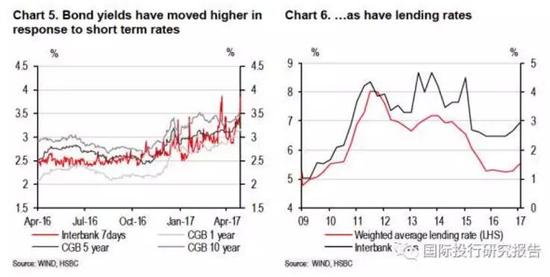

第一个角度是看短期利率向长期利率和贷款利率的传导作用。随着银行间利率的攀升,债券收益率和平均贷款利率也会呈现上升趋势。短期利率变动足够传导到长期利率上。

此外,银行间市场7天期利率每上升1个百分点,各种期限的CGB债券利率就会随之上升0.43到0.52个百分点。银行间同业拆借利率每攀升1个百分点,平均贷款利率就会上升0.89个百分点。

过去十年,利率传导效应显著增加。这部分是由于中国央行推行的利率自由化政策使得利率的行政属性降低,而灵活性提升。短期利率向债市传导敏感性的增加反映出债市的增长。它也可能反映出金融投资甚至是更高杠杆的增加。

这对经济意味着什么?当然,并不是所有的利率都对货币环境同等重要,更高的债券收益率的问题可能不及贷款利率。比如,贷款利率对整个宏观经济的影响更大,而债券市场的主体通常是政府和国有企业,他们对利率的敏感性要差一些。

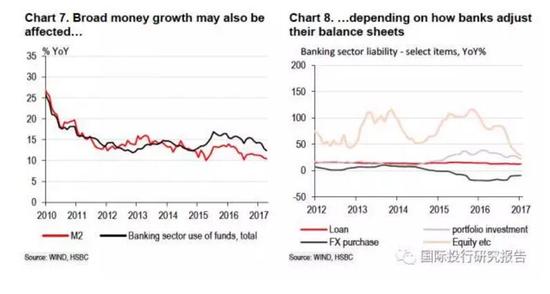

第二个角度是看对银行资产负债表的影响。银行资产负债表的调整反过来会影响广义货币增长,并影响实体经济的货币环境。广义货币增长与银行部门资金使用之间的关系非常密切——虽然近些年出现了更多分歧。

从资产负债表的角度看,汇丰认为近几年出现的分歧是由于银行间(或银行对非银机构)的风险敞口迅速扩增所致。因此,并不是银行资产负债表的每一次调整都会导致其对实体经济的风险敞口作出调整。

银行部门资金主要用于贷款,但过去几年增长更快的是投资组合和股权投资。汇丰认为,前者可能主要包含银行自身的固定收益投资,但应收账款实质上也是银行间资产。因此,这部分的增长率很有可能放慢。同时,银行的股权投资可能包括他们对一些理财产品、信托产品等投资,随着监管收紧,这部分资金使用的增速也应该会放缓。

对于当期这轮由多个监管机构主导的金融去杠杆措施,汇丰认为,监管机构仍处于“寻找事实”时期,他们的目标是更全面地了解金融体系。最近央行与其他监管机构之间的表态说明,在这种“寻找事实”时期过去之后,政策制定者将作出更为明确的规定来缩小监管范围。

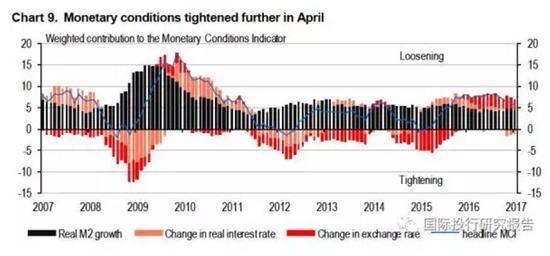

从上述两个角度看,短期利率的对外传导效应和银行资产负债表调整似乎对经济会产生一些影响。然而,确切的影响仍取决于目前这波流动性收紧的持续时长,以及银行未来数月将对新规作出何种反应。

与此同时,汇丰还表示,与前几年相比,目前中国经济增长的背景看起来更为健康,因为经济已经摆脱了通缩阴影,私营部门正在触底,其复苏没有那么密集,因此有更多机会变得更加可持续。此外,财政政策也更具扩张性,全球需求也在慢慢改善。所以,当前的复苏迹象会更多更持久。

尽管如此,汇丰同时提醒,如果金融环境收紧得过多过快,就不可避免地会对经济增长产生负面影响。因此,政策制定者仍将需要作出微妙的平衡,以更好地规范金融体系中的影子银行,并帮助私营部门复苏。虽然监管收紧看起来是个趋势,但“我们相信未来几个月可能会有更好的政策协调和调整。”

- [腾讯]

- 关键字:无

加入收藏

加入收藏

首页

首页