重点

从BIMCO上次发布报告的两个半月以来,上海出口集装箱运价指数(SCFI)和中国出口集装箱运价指数(CCFI)各下降了49%和40%。SCFI正在飞速回落靠拢2019年的平均水平,但目前仍然高出61%,而CCFI则高出两倍。

期租租金和二手船价格已随运费下降但与新造船价格持平;五年船龄的船舶平均价格仍居高位。

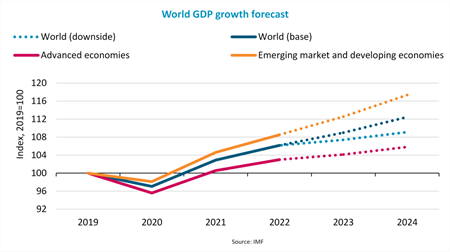

国际货币基金组织(IMF)预计2022年的全球经济增长率为3.2%,而对2023年和2024年的预测各下调至2.7%和3.2%,且2023年增长率低于2%的可能性为25%。

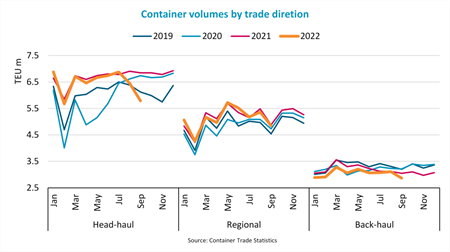

考虑到近期贸易量急剧下滑,我们已将2022年头程航线和区域贸易量的增长预期下调了3-4%,而我们预计2023年和2024年的增幅均在3-4%之间,但如果IMF对增长下行的预测更贴近实际经济增长情况的话,增幅区间则仅有1-2%。

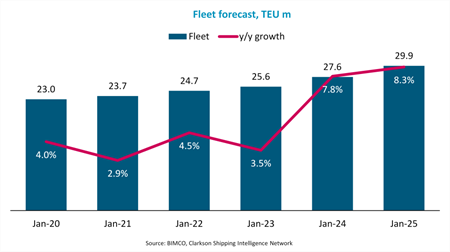

船队规模预计于2022年上升3.5%,于2023年上升7.8%并于2024年上升8.3%

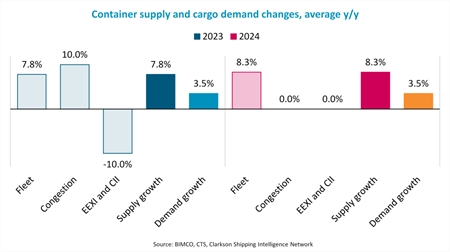

由于EEXI和CII规范的正式实施影响了航速和船期表,因此运力供给预计下降10%,而我们认为港口拥堵情况的缓解则会让运力供给回到原水平。

总体而言,船队的供需平衡可能会在2023和2024年严重恶化。需求显著的下行风险仍然存在,并且几个不同船型的期租租金现可能逼近其运营成本。二手船的价格将紧随期租租金,而如果班轮经营人仔细地按照实际需求提供运力,运价可能会更可观。

近期研究

自上次发布报告的两个半月以来,集装箱市场一直在走向“正常化”。代表上海港即期运价的SCFI下降了49%,现比2022年1月初的峰值低了74%。代表中国所有集装箱运输的平均运价指数CCFI也持续下跌,相较两个半月前低了40%,并且比2022年2月达到的峰值低了54%。SCFI已经跌至2020年9月的水平,而协议运价以及平均运价对市场状况的反应较慢。因此,CCFI仍保持2021年1月的水平。

期租租金和二手船价格已随运费下降。与两个半月前相比,平均期租租金和二手船平均价格各下降了64%和33%。反之,由于新造船市场依赖造船成本和对船厂的供需博弈而不是货运市场,新造船的平均价格仅回落2%。

与上一篇报告的预期相符,因需求下降和港口拥堵情况缓解造成的供给上涨,运费和船价都已下跌。9月,头程航线上的贸易量较去年下降了15.5%,而区域和尾程贸易量各下降了0.7%和5.9%。在过去的两年中,跨太平洋贸易一直是空前强劲的市场的关键驱动力,但同样导致了9月的损失。其9月的贸易量同比下降24.5%,与2019年9月相比下滑3.8%。远东至欧洲的贸易也出现了亏损,9月的贸易量同比下滑20.3%, 与2019年相比下降18.8%。总之,49条贸易通道中有33条的贸易量低于去年,而有25条的贸易量则低于2019年9月。

同时,港口拥堵情况得以缓解,基尔世界经济研究所预计目前有10%的装运货物堆积在拥堵港口,而在拥堵问题最严重时,这一比率接近14%,在新冠之前的数据为7-8%。

需求驱动

在10月的世界经济展望报告中,IMF仍预计2022年全球经济增长维持在3.2%。然而,全球经济面临的挑战仍层出不穷,俄乌战争的冲击、通胀造成的生存成本危机以及中国经济放缓仍是主要问题。

因此,IMF对2023年全球GDP的预估已从2.9%下调至2.7%。2024年,预计增长率将上升至3.2%。增长面临的巨大风险令人堪忧,IMF认为, 2023年增长率跌至2%以下的可能性为25%,基于此IMF也假设了一个下行情况。

该下行情况考虑到了高油价可能导致的负面影响、中国持续走低的房地产投资、低就业率伴随的产出降低、以及全球金融环境紧缩。如果这四大风险全部发生,预计2023和2024年的全球经济增长将相较基础预测而言各放缓1.5%和1.6%。伴随着最令人担忧的房地产投资下滑,中国的经济放缓将最为明显。金融环境缩紧是其他新兴市场和发达经济体最担心的问题。一旦这种下行情况发生,全球经济将出现自20世纪80年代初期以来为期两年的最低增长(此处排除2009年金融危机以及2020年新冠疫情低迷)。

发达经济体预计将恢复极低的增长率,即使在IMF的基本情况预测下也是如此,新兴市场和发展中经济体将再次成为推动增长的主体。发达经济体预计在今年增长1.1%,于2023年增长1.6%。北美和欧洲以及地中海地区预计都将于2023年增长1.0%,于2024年各增长1.3%和2.2%。由于这两个地区驱动了所有头程航线贸易量的三分之二,这大大限制了贸易量的增长潜力。大部分船队平均配置给这两个地区的头程航线。

集装箱市场已经受到了全球经济逆风的影响。零售业已趋于平稳,美国零售商们预计今年年底的假日季销量比正常情况低。与此同时,因为工资与通胀不同步,就业率在上升但购买力却在下降,库存在过去的十二个月里创下新高,欧盟和美国企业似乎也开始清仓。在美国,个人储蓄率已经跌破新冠疫情之前的水平;2020年和2021年间积累的超额储蓄正在骤减,而信用卡债务已经达到有记录以来的第二高水平。世界其他地区的消费者和企业也面临着类似的问题,许多国家也在与因本币兑美元汇率贬值而导致的进口价格上涨作斗争。班轮经营人对贸易量的下降做出了反应,他们暂停了服务,增加了空船航行的数量。

总之,基于现有贸易量趋势以及IMF对GDP增长的基本情况预测,我们已将2022年头程航线的贸易量和区域贸易量的预计跌幅调整至3-4%之间。我们预计2023和2024年每年的增长率都为3-4%之间,尽管若全球经济增长率接近IMF预估的下行情况,增长率可能仅在1-2%之间。

供给

尽管形势波云诡谲,但在过去的五年中,订单量持续在较高水平,现在订单量是贸易船队规模的29%。到目前为止,2022年已有近250万TEU的订单,虽然我们预计全年的订单量将达到290万TEU,但我们认为其将于2023年和2024年大幅放缓。

2022年基本没有拆解量。即使供需平衡正在恶化,我们认为拆解量需要一段时间才能跟上节奏,因此我们预计拆解量将于2023年达到35万TEU,于2024年达到48万TEU。

因此,2023年和2024年船舶供给的主要驱动将是过去几年中船舶订单的交付量。交付量预计于2023年达到240万TEU,于2024年增加至280万TEU。

我们预计船队总规模将于2022年增长3.5%,于2023年增长7.8%并于2024年增长8.3%。

集装箱市场已经受到了全球经济逆风的影响。零售业已趋于平稳,美国零售商们预计今年年底的假日季销量比正常情况低。与此同时,因为工资与通胀不同步,就业率在上升但购买力却在下降,库存在过去的十二个月里创下新高,欧盟和美国企业似乎也开始清仓。在美国,个人储蓄率已经跌破新冠疫情之前的水平;2020年和2021年间积累的超额储蓄正在骤减,而信用卡债务已经达到有记录以来的第二高水平。世界其他地区的消费者和企业也面临着类似的问题,许多国家也在与因本币兑美元汇率贬值而导致的进口价格上涨作斗争。班轮经营人对贸易量的下降做出了反应,他们暂停了服务,增加了空船航行的数量。

总之,基于现有贸易量趋势以及IMF对GDP增长的基本情况预测,我们已将2022年头程航线的贸易量和区域贸易量的预计跌幅调整至3-4%之间。我们预计2023和2024年每年的增长率都为3-4%之间,尽管若全球经济增长率接近IMF预估的下行情况,增长率可能仅在1-2%之间。

供给

尽管形势波云诡谲,但在过去的五年中,订单量持续在较高水平,现在订单量是贸易船队规模的29%。到目前为止,2022年已有近250万TEU的订单,虽然我们预计全年的订单量将达到290万TEU,但我们认为其将于2023年和2024年大幅放缓。

2022年基本没有拆解量。即使供需平衡正在恶化,我们认为拆解量需要一段时间才能跟上节奏,因此我们预计拆解量将于2023年达到35万TEU,于2024年达到48万TEU。

因此,2023年和2024年船舶供给的主要驱动将是过去几年中船舶订单的交付量。交付量预计于2023年达到240万TEU,于2024年增加至280万TEU。

我们预计船队总规模将于2022年增长3.5%,于2023年增长7.8%并于2024年增长8.3%。

由于需求前景灰暗,船舶供给量的增长明显比需求快,我们预计未来两年的供需平衡都将恶化。如果我们的预测正确,2023年和2024年船舶将供需失衡,差值可能都会达到约100万TEU。

班轮经营人预计会闲置船舶并尽快将多租的船舶交还给船东。因此,期租租金将很有可能继续下降,且对几类船型而言,将最终接近船东运营成本以及2019年初所见的租金水平。在这样的市场中,租期也应会进一步缩短。

二手船价格紧随期租租金并必将与如期下行。随着EEXI和CII规范于2023年正式实施,我们认为二手船市场和定期租船市场中燃效更高的船舶溢价区间可能会增加。

运费市场可能会与定期租船和二手船市场的发展割裂。然而,这需要班轮经营人将其定期服务的运力供给与货物需求量严丝合缝,并通过空船航行来应对季节性的市场低迷。如果经营人想规避费率回落到2019年的水平,那么市场上的船舶运力利用率就不能远低于95%。如果利用率真的低于这个数字,我们认为经营人可能会继续追求最后边际箱量使船舶满载,这将不可避免运费的进一步降低。

新造船市场并不与其他市场的发展直接相关,但如果所有船舶板块的订单量少于未来几年集装箱和LNG船计划的高交付量,其价格仍可能面临压力。为了避免订单量下降导致的价格压力,船厂希望散货船和油轮船东重返新造船市场。

总之,我们对于市场情况的观点和预测对经营人和船东来说都不是好兆头。不幸的是,IMF预测全球经济主要存在下行风险,并且很难挖掘现在货物需求的上升趋势。尽管如此,过去的全球经济和货物需求令人惊喜,也许之后他们还会有可喜之处。具体来讲,船舶拆解量和迟延交付订单的增加有助于缓解供需平衡的恶化。