螺纹钢跨期套利策略

浏览:次|评论:0条 [收藏] [评论]

近月与远月的差价结构一般会维持在-100与200元之间,在这个区间范围内,差价结构一般算是正常的,如果大幅超过这个区间,则将形成较为明显的跨期套利机会。跨期套利是指利用同一交易所的同种…

近月与远月的差价结构一般会维持在-100与200元之间,在这个区间范围内,差价结构一般算是正常的,如果大幅超过这个区间,则将形成较为明显的跨期套利机会。

跨期套利是指利用同一交易所的同种商品但不同交割月份的期货合约的价差进行的套利交易,也就是在同一交易所买入或卖出某一交割月份的某商品期货合约的同时,卖出或者买入另一交割月份的同一商品的期货合约,以期在有利时机同时将两种期货合对冲平仓的交易。

在正常市场中,远期货合约价格要比近期货合约高,这是由持仓成本因素决定的,持仓费用是决定近期合约和远期合约价格升贴水幅度的基本因素,它是为持有商品而必须支付的仓储费、交割费、利息等费用。

在大部分时间内,远月合约与近月合约的差价一般维持在一定的合理区间之内,但是由于各个方面的原因,例如短期供需与长期供需的差别、季节性因素等,短期内价差结构经常会出现较大的波动,从而显著高于或是低于合理的价差结构,导致套利性的机会出现。

远月合约价格高于近月合约被称为正向市场,近期合约价格高于远期货合约被称为反向市场,出现反向市场的原因一般由于近期需求相对过大或近期供给相对短缺,导致近期合约的价格超过远期合约。

跨期套利的成本测算

理论上,远月合约对近月的升水,是由于持有成本的存在,螺纹钢的跨期套利可以分为两种情况:

一是在近月交割前价差已经收拢至合理区间,通过双边平仓实现跨期套利的利润,不进行交割的成本,这个成本较低。

二是在近月到期时价差没有收拢回来,只有通过期货特有的交割方式使价差得到绝对的收拢,这个成本较高。所以在计算“持有成本”时,要计算这一种情况的成本。具体计算如下(螺纹钢价格以3600元/吨计算,保证金10%计算,一年期贷款利率6%,一年期存款利率为3%):

1、交易手续费:近月和远月两次开仓,合约到期后不平仓进入交割,交易手续费=1.44元/吨。

2、交割费用:2元/吨,两次交割的费用为4元/吨。

3、资金利息:以一年期贷款利率计算,计算两个主力合约平均4个月的资金持有成本,则利息=3600×2×6%÷12×4=144元;如果是自有资金,以一年期存款利率计算,则利息=72元。

4、仓储费:以一吨钢材计算4个月的仓储费为0.15元/吨/天×30×4=18元。

5、增值税:增值税是以交割配对日的结算价位基础计算的,到时候的差价是不确定的,以100元的差价计算则为100/(1+17%)×17%=14.5元。

6、出库入库费=15+15=30元。

由于在近月合约交割接货后,将近月合约的货抛到远月上时,有效期一般会少于3个月,可能只有2个月的有效期,所以在这个过程中,还需要将近月合约拿到的货卖掉,换成有效期可以在远月进行交割的货,这之间又将涉及出库和入库的费用各15元,这还不包括在换货过程之中的差价。

综上,一吨钢材的持有总成本:以贷款资金计算的总成本=1.44+4+144+18+14.5+30=181.94元;以自有资金计算的总成本=109.94元。

通过上述的理论计算与分析,只有当远月与近月合约的差价达到181.94元以上时,才有一个绝对的跨期套利空间。而如果是自有资金,当差价高于109.94元时,理论上就可以形成一个绝对的跨期套利的利润。

但这仅仅是在理论上通过“持有成本”来分析近月与远月之间的差价结构,实际情况往往与之有较大的差别。除了持有成本之外,当前的市场情绪与预期、当前与未来的季节性供需结构等因素都将在较大的范围内影响近月与远月之间的差价。而且很多时候,这些因素往往会超过“持有成本”的差价影响。

跨期套利实证分析

根据历史经验,螺纹钢主力合约间的差价主要受三个因素的影响:第一,各个合约不同季节性的供需结构不同导致的月间差价不同;第二,主力合约移仓换月导致月间差价在短时间出现较大的波动产生的套利机会;第三,一些突发性的宏观经济政策导致的合约月间出现较大的波动。

近月与远月的差价结构一般会维持在-100—200元,在该区间内,差价结构一般是正常的,如果大幅超过该区间,则将形成较为明显的跨期套利机会。

1、季节性供需结构不同导致的月间差价变动

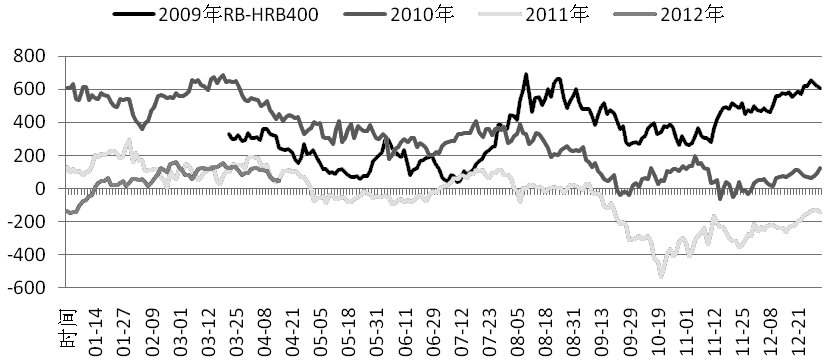

图1:螺纹钢期货连续指数与HRB400的基差季节性变化走势

|

| |

图1显示,由于一季度和三季度是传统上的消费旺季,螺纹钢需求比较旺盛,在期货盘面上,期货价格对现货价格往往会走强。而二季度由于天气炎热多雨,四季度因天气寒冷、春节等,钢材需求往往会减少,反映在期货盘面上,期货价格往往会走弱,对现货的升水也往往会走低。

由于螺纹钢的主力合约是1月、5月和10月三个合约,5月和10月的季节性并不明显,月间差价往往变化不是特别明显。1月是传统的需求淡季,10月是传统的需求旺季,这两个合约之间的差价波动往往比较明显。5月已经较为接近旺季的尾声,1月和5月之间的月间差价并不是特别明显。

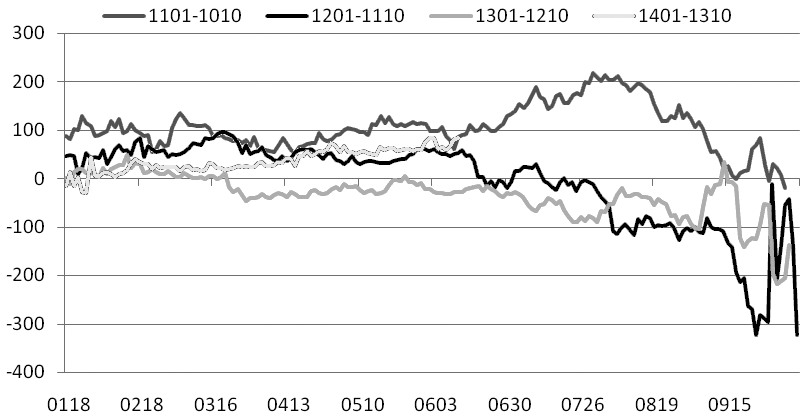

图2:螺纹钢历年1月合约和10月合约差价走势 |

| |

图2显示,进入每年的7月,1月合约对10月合约将会由升水转为贴水,上下波动有近100点的空间,而在1月合约对10月合约升水100点以上时,这个点位入场往往会比较安全。

截至2013年7月5日,当前1401合约对1310合约升水75点,在这个点位可以实行分批建仓,在1401合约开始贴水之后则可以实现分批止盈,获取75点左右的套利差价。

2、主力合约移仓换月导致月间差价在短时间出现较大波动产生的套利机会

主力合约之间的移仓往往会导致合约间差价出现较为大幅的波动,出现跨期套利机会。

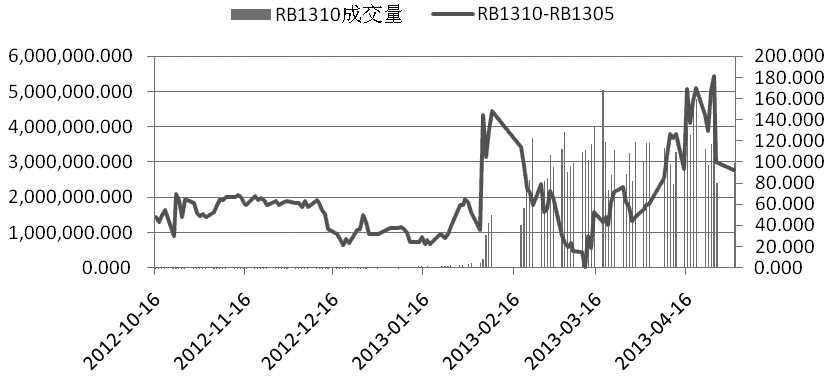

图3:螺纹钢1310与1305合约在移仓换月期间的月间差价变化 |

| |

图3显示,2013年2月5日至2013年2月8日,主力持仓从1305快速转向1310,由于当时还处于国家推出城镇化概念的时期,市场情绪非常乐观,普遍看好后期的经济和需求,在这样的环境下,主力多头在快速移仓1310合约的过程中,大幅拉高了1310合约对1305合约的升水,短短几日使月间差价从50元急速拉升到150元之上,盘中最高差价将近200元。从历史经验来看,远月对近月升水一般会维持在50元左右的合理水平,在远月合约升水超过50元甚至100元时,这样的升水往往不能持续,怎样上去会怎样下来,所以在出现这样的机会时,往往可以获取无风险的跨期套利利润。

不过这样的机会一般会出现在市场情绪非理性的时期,例如普遍悲观或是普遍乐观,借助非理性的市场,换月期间价格往往会脱离正常区间,出现跨期套利的机会。

3、一些突发性宏观经济政策导致的合约月间出现较大的波动

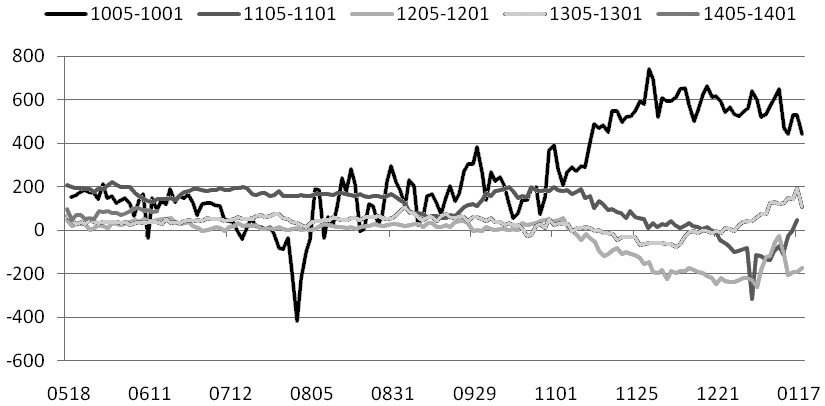

图4:螺纹5月合约与1月合约的历史价差 |

| |

图4显示,在05合约和01合约成交量较大时,05对01升水一般都会维持在0—200元,并且很少会有贴水的情况出现。但是2009年8月,由于四万亿刺激政策,市场过分乐观,钢材供需明显偏紧,钢材近月合约大幅走强,从而导致远月合约对近月合约出现一个非常大的贴水,1005与1001合约贴水最高将近400元/吨。后期由于市场快速回复理性,远月贴水的格局也得到了快速收拢,在短短一个月的时间之内由贴水400元到直至升水200元。

跨期套利的进出场时机

在上述理论与实证的分析中,出现了较多跨期套利的机会,有一个较为科学合理的套利方案。但是如果入市时机不对,原本可以盈利的套利机会往往会变成亏损出场。

单边价格变化讲求一种趋势,套利的差价变化同样讲求一种趋势。当发现螺纹钢出现跨期套利机会时,并不一定代表着差价会马上收拢,有可能还会进一步扩大。所以投资者在捕捉到趋势的时候,要在差价开始逆转时,顺着差价的趋势进行交易,入场点位非常关键。

同时投资者在得到一定的利润之后,在差价步入较为合理的区间后就要进行平仓,而不是以求获得最大的利润。投资者需要的是稳定且容易获得的利润。

延伸阅读

- 上一篇:螺纹钢与热轧价差分析 下一篇:无锡钢贸信贷高收益泡沫破灭的调查与思考

加入收藏

加入收藏

首页

首页