钢材需求相关行业系列研究

浏览:次|评论:0条 [收藏] [评论]

钢铁行业处于产业链的中间环节,上接煤炭、焦煤、焦炭(1886,18.00,0.96%)、铁矿石等行业,下接房地产、机械、汽车、基建等需求行业。对于钢铁行业来说,在产能过剩的环境下,其价格的驱动…

钢铁行业处于产业链的中间环节,上接煤炭、焦煤、焦炭(1886,18.00,0.96%)、铁矿石等行业,下接房地产、机械、汽车、基建等需求行业。对于钢铁行业来说,在产能过剩的环境下,其价格的驱动力主要来源于下游需求。在钢价的周期性变化中,需求是价格传导路径中的最终驱动力。因此,钢材(4069,0.00,0.00%)需求的研究犹为重要。

本系列研究希望通过对钢材需求的相关行业进行梳理,包括水泥、房地产、基建、机械、汽车、家电、船舶等行业,找寻考量钢材需求的重要环节或指标,有助于更好地把握钢价的运行规律。

水泥行业篇

钢材从大类别上可分为建筑用钢与工业用钢,国内期货市场交易的螺纹钢与线材(3984,-23.00,-0.57%)期货是主要的建筑钢材。钢筋混凝土的主要原料是螺纹钢,另一重要原料为水泥。因此,本系列研究首先选取了螺纹钢的互补行业——水泥,以期获得螺纹钢需求方面直观的监测指标。

研究水泥行业的意义

1.水泥与螺纹钢为互补品,需求环节相同

(1)水泥主要需求领域

水泥是重要的建筑材料,其下游需求主要为基建、房地产、城镇与农村建设等领域,其中基础设施建设约占水泥消费总量的34.2%,房地产行业占24.6%,农村建设占28.1%,城镇建设占13%。

(2)钢材主要需求领域

钢材下游主要包括房地产、基建、机械、汽车、船舶、家电等六大板块,其中建筑权重最大,约占一半以上;其次是机械,其权重接近20%;其他行业权重均较小。对于建筑用材的螺纹钢来说,其唯一的消费领域为建筑业,主要用于房地产与基建项目。

表1:钢材主要下游行业需求权重

螺纹钢与水泥是钢筋混凝土的主要原料,被广泛应用于建筑结构中。目前,国内大多数基建、房地产等项目均采用钢筋混凝土。因此,螺纹钢与水泥在实际消费中为互补品,具备相同的下游需求环节。

2.螺纹钢实际消费在统计上存在难度

螺纹钢的营销渠道主要有分销、分支机构、直供、零售等,其占比分别为61%、15%、15%、9%。钢厂分销给一级代理商为主要销售渠道。除了直供外,一年约有85%的螺纹钢资源在市场进行销售。从2012年的螺纹钢产量来看,约有1.5亿吨在市场流通,在实际消费统计上存在较大难度。

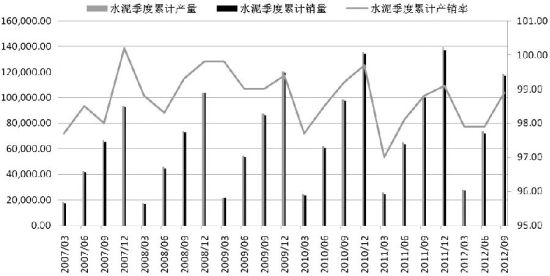

3.水泥行业以销定产,消费量与节奏便于观测

水泥易受潮变质,其储存条件相对严格,且储存期不宜过长。储存期按出厂日期算,一般为三个月。水泥的品质特点在很大程度上影响着生产进度。同时,由于水泥行业产能过剩,产品呈现无差异化竞争,价格竞争激烈,行业生产商由原来的以产定销逐步转向以销定产。因此,水泥行业呈现以销定产的特点,从行业的产销率来看,始终保持在97%以上,一般情况下维持在99%左右。

在如此高的产销率的情况下,考察水泥消费量与消费节奏可直接以水泥产量为指标进行测算。

图1:水泥季度产销量与产销率(单位:万吨,%)

螺纹钢与水泥的相关性研究

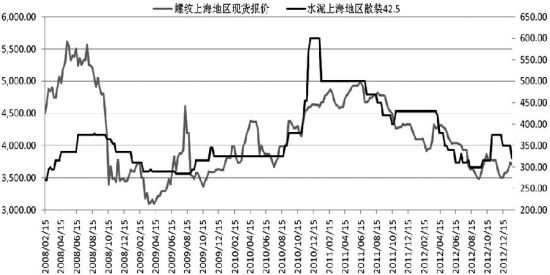

1.螺纹钢价格与水泥价格的波动特点

从螺纹钢与水泥价格的波动特点来看,在价格波动频率上,螺纹钢波动更加频繁,而水泥价格波动表现相对刚性。在价格波动幅度上,螺纹钢的周平均波动率为1.97%,基本维持在正负5%的范围内,最大波动幅度为17%。水泥的周平均波动率为1.15%,基本维持在正负10%范围内,最大波动幅度在25%以上。

2.螺纹钢与水泥价格的相关性研究

从价格走势来看,螺纹钢与水泥价格呈现较高的相关性,相关系数达到0.53。从长期趋势来看,螺纹钢与水泥价格整体保持趋势一致性,其原因主要在于:第一,螺纹钢与水泥均以基建、房地产等建筑行业作为主要下游需求行业;第二,下游行业的需求状况与投资、货币存量等宏观环境均有着较大的关系;第三,从原料方面来看,钢材成本中,焦炭约占25%,而其上游行业为焦煤、煤炭,水泥的主要原料为煤炭与电力,分别占成本的35%和27%,而电力与煤炭相关,因此,钢材与水泥的上游均与煤炭有着千丝万缕的联系。基于相同的宏观环境以及上下游产业链,螺纹钢与水泥价格波动受制于较多的共同因素,形成价格共振。

从季节性波动来看,由于受下游房地产、基建施工淡旺季的影响,螺纹钢、水泥的生产和消费具有明显的季节性。一般而言,5—6月份以及10—12月份是一年消费的旺季。因此,螺纹钢与水泥价格均呈现季节性波动。

无论是长周期还是季节性周期,螺纹钢与水泥价格波动均保持趋势性一致。

图2:螺纹钢与水泥现货报价(单位:元/吨)

螺纹钢与水泥价与量的时滞效应

我们使用交叉相关系数方法判断螺纹钢与水泥价与量之间的领先与滞后关系。

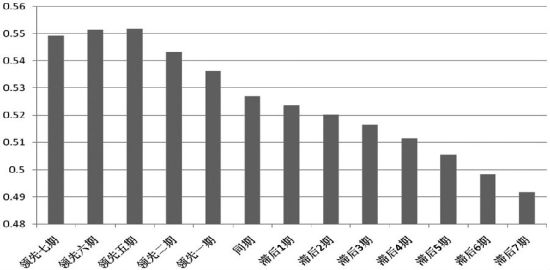

1.水泥价格对螺纹钢价格的时滞效应

我们选取了上海地区的螺纹钢现货周度报价与上海地区42.5水泥现货周度价格进行交叉相关系数方法,得出水泥对螺纹钢价格领先5期,相关性达到最高时的0.5517。由于螺纹钢与水泥现货价格均采用周度,本结果显示水泥价格对螺纹价格领先5周。上述水泥价格波动表现相对刚性,水泥价格对螺纹钢价格的领先性仍需继续考证。

图3:水泥价格对螺纹钢价格领先5期(即5周)

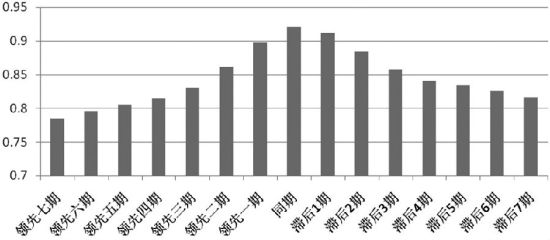

2.水泥产量对螺纹钢产量的时滞效应

我们采用上述方法对螺纹钢与水泥消费量之间的领先与滞后关系进行测算,由于水泥行业以销定产的特点,我们选取水泥月度产量,而螺纹钢需求没有直接的统计数据,我们也选取螺纹钢产量数据进行测算,同时对两者的产量数据进行三个月移动平均处理。

通过测算,我们发现,水泥对螺纹钢产量同期的相关性达到最高,相关系数为0.92。可见,螺纹钢与水泥的产量与消费保持同步性,螺纹钢当期的消费情况可采用水泥当期产量数据来进行测算。

图4:水泥产量对螺纹钢产量呈现同期性

3.水泥产量对螺纹钢价格的时滞效应

通过测算,我们发现,水泥产量对螺纹钢价格表现为滞后1期,即滞后1个月,其最高相关系数为0.90。可见,螺纹钢价格较水泥产量变化领先一期,即当螺纹钢价格出现上升后一个月左右,水泥产量逐步上升。

通过对水泥行业的简单分析,我们发现,由于水泥以销定产的特点,以及螺纹钢与水泥相同的下游需求行业,可通过监测水泥的产量变化来判断螺纹钢需求的变化。螺纹钢产量与水泥产量变化保持同步性,螺纹钢价格领先水泥产量1期,螺纹钢价格也领先螺纹钢产量1期。可见,通过追踪水泥行业相关数据,有助于把握螺纹钢价格与需求的变化趋势。

房地产行业篇

房地产行业是钢材需求的主要行业之一,在钢材需求中所占份额最大,约为40%。房地产行业的景气与否直接关系到钢材需求的变化。我们对房地产行业的重要指标与钢材需求量及价格进行定量分析,以期找寻其传导的路径与规律。

房地产行业与钢材消费的传导路径

房地产行业的考量指标包括房地产景气指数、房地产投资、新开工面积、施工面积、竣工面积、销售面积等。对于钢材消费直接有拉动作用的指标主要是新开工面积和施工面积。

对于趋势性研究来说,仅仅关注新开工面积和施工面积还远远不够。房地产行业的兴衰在传导至新开工与施工面积的过程中存在时滞。此外,房地产行业作为国民经济的重要行业,其兴衰的转变也给市场信心带来非常大的影响。因此,房屋销售面积作为反映房地产成交状况的指标也不可忽视。

房地产行业对钢材的消费量测算

目前房地产行业主要采用钢筋混凝土和钢结构作为主要施工方式,住宅类的房屋建设仍以钢筋混凝土为主,商业类房屋建设以钢结构为主。从发达国家的发展路径来看,随着时间的推移,钢结构将逐渐取代钢筋混凝土。

房屋建设类型及用途不同,每平方米钢材消费量差距很大。目前房屋建筑主要以螺纹钢、线材等建筑用钢为主,部分房屋类型用到板材。据市场经验,每平方米钢材消耗量在30—250千克,低层房屋钢材消耗量较高层强度要小一点,而高层相对强度要大。商业用房及体育馆钢材消费量强度相对要大,而民用住宅类房屋钢材消费强度小一些。

若取50千克/平方米为单位面积钢材用量系数,通过该系数,可以计算出历年房地产钢材用量,如下表所示。

表2:1999年—2012年房地产钢材用量测算

螺纹钢量、价、库存与房地产指标

为考察钢材量价及库存与房地产指标之间的关系,本文采用交叉相关系数方法来做定量研究。具体来说,即计算出指标与基准指标间的交叉相关系数之后,取相关系数达到最大时的领先(滞后)时间,并将其作为考察指标领先(滞后)基准指标的时间。指标方面,本文以钢材表观消费量(累计增速)作为衡量钢材量的指标,钢材价格将采用中钢协的钢材综合价格指数。房地产指标方面,本文采用房地产开发投资、房屋新开工面积、施工面积、房屋竣工面积、商品房销售面积、土地购置面积六个重要指标。根据累计增速与单月增速不同特点,与钢材消费量做定量分析时,我们采用房地产各指标的累计同比增速,而在与价格做量化分析时则采用单月同比增速。文中具体数据均来自WIND资讯,时间长度为2004年—2012年的月度数据,如有必要则根据实际情况进行分阶段检验。

1.钢材消费量与房地产指标的关系

2005年以前我国是钢铁净进口国,2005年开始转变为钢铁净出口国,国外钢材需求对我国钢铁行业的影响开始显现。下文选择钢材表观消费量作为需求分析的基准,房地产指标则采用累计同比增速。

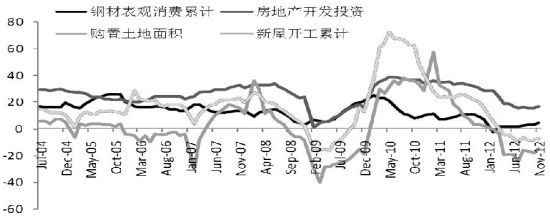

图5:钢材表观消费量与房地产各指标走势图1(%)

注:各指标均为累计同比增速。

图6:钢材表观消费量与房地产各指标走势图2(%)

注:各指标均为累计同比增速。

从以上走势图可以发现,钢材消费与各房地产指标走势较为一致,房地产建设旺(淡)季也是钢材需求的旺(淡)季。尤其到了近几年,指标间的走势更加紧密,房地产周期变动与钢材需求变动基本一致。以下采用交叉相关系数法详细分析钢材表观消费与各房地产指标间的传导效应。

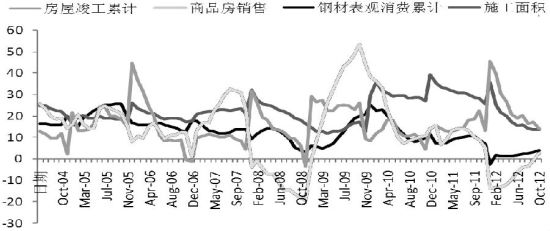

图7:钢材表观消费量与房地产指标的传导时滞性

(1)钢材消费量与房地产开发投资

通过对钢材表观消费与房地产投资进行交叉相关系数分析,我们发现,房地产投资会领先钢材表观消费量约4个月,二者存在明显的相关性。其可能的原因是,房地产终端一般会提前告知贸易商下一阶段的需求量,贸易商手上有终端长材订单之后才会向钢铁企业下单生产。另外,考虑投资额结算的时滞,钢材表观消费有前瞻作用。

(2)钢材消费量与销售面积

销售面积是钢材表观消费量领先指标,约领先3个月,且相关性显著。房地产行业作为国民经济的重要行业,其兴衰的转变也给市场信心带来非常大的影响。一方面,销售面积好转使得房地产开发商资金回笼速度加快,提升开发商信心,并相应加快施工进度及开始新盘开发;另一方面,钢材销售面积好转直接带动市场预期向好并推动钢价上行,钢价上行使得钢厂利润增加,受此刺激,钢厂产量增加,带动表观消费上升。

(3)钢材消费量与新开工面积

分析结果显示,新开工面积约滞后钢材表观消费量4个月,且存在较强相关性,这表明房地产新开工并非钢铁需求的领先指标,检验结果却与通常认为的新开工领先于钢材需求不同。我们认为有可能是因为房地产商会根据市场状况调节房地产施工进度。因此,不能根据房地产新开工判断后期房地产对钢材需求的拉动。

(4)钢材消费量与施工面积

与其他指标相比,施工面积与钢材表观消费量相关度较弱。一般来讲,施工环节会大量使用到钢铁、水泥等相关材料,在加大施工力度阶段,钢材消费量会相应增加。结果不显著的原因可能是在建工程成为一个开发商缓冲池。总体来看,施工面积与钢材表观消费的相关性相对有限。

(5)钢材消费量与竣工面积

相关性检验结果显示,竣工面积滞后于钢材表观消费量约22个月,但二者间相关度不太强。分析其原因,可能和房地产开发周期较长,且涉及业务众多有关。具体来看,房地产开发从土地购置环节到竣工入住环节一般需要2.5年甚至4年,而其中建筑施工到竣工入住也需要1.5到2年。考虑到钢材的真实需求主要是在前期的施工环节,而后期环节与钢材消费关联度较为有限,竣工面积对钢材表观消费的时滞较长。

(6)钢材消费量与土地购置面积

分析结果显示,土地购置面积与钢材表观消费量不存在显著相关性,其原因可能是和房地产市场自身传导机制有关。因为房地产购置土地不仅和下游需求有关,还涉及到国家相关政策、房地产企业本身的资金流情况等。

总体而言,通过对钢材表观消费量与房地产各指标定量研究发现,销售面积指标是钢材需求走势的一个非常好的先行指标,约领先3个月,房地产投资额、新开工滞后于表观消费量约4个月,竣工面积滞后于钢材表观消费约22个月,而钢材表观消费与施工面积、土地购置面积结果不太显著。

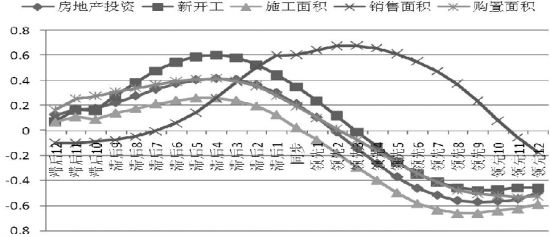

2.钢材价格与房地产指标的关系

观察钢材价格与房地产各指标走势图,我们也可以发现价格与相关指标间存在较为一致的走势。为进一步了解其内在关系,我们继续从量化角度对其进行深入研究。考虑钢材价格变动较大,我们采用各房地产单月同比增速与中钢协钢价综合指数及螺纹钢月平均同比增速作为指标,数据样本仍然是2004年—2012年的月度数据。

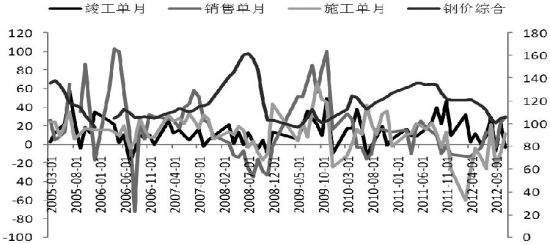

图8:钢材价格与房地产指标的关系1

注:各指标均为单月同比增速。

图9:钢材价格与房地产指标的关系2

注:各指标均为单月同比增速。

检验结果显示,房地产投资是钢材价格的领先指标,领先时间为3—4个月,且相关度较大。房地产行业作为国民经济的重要行业,其兴衰变化给市场信心预期带来非常大的影响。市场信心改善、预期向好直接提振了相关产品的价格。同时,我们也分阶段考量了其他指标与钢材价格的相关度。但相关性结果不甚理想,且在不同时间阶段其领先滞后关系的结果差异较大。我们认为价格是供求及成本因素的综合体现,影响因素众多,不如消费量与房地产各指标密切。

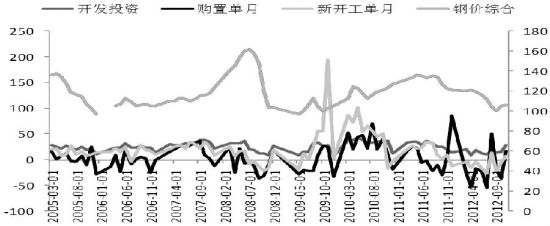

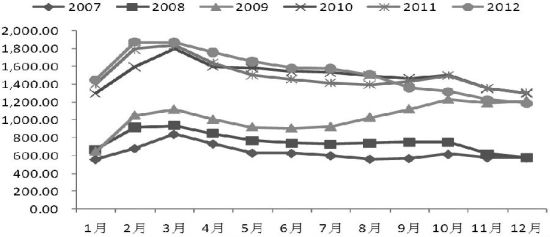

3.库存与房地产施工季节性关系

观察图10,我们可以看到,钢材社会库存存在明显的季节性特征。2—3月份及每年10月份左右均有一个上升,其余时间则呈现下滑态势。原因在于,每年2—3月份时值春节前后,由于工人放假、工地停工,通常库存上升。之后随着天气好转,施工迎来旺季,与此对应,钢材库存迎来下降。经历8—9月份酷暑之后,10月份库存又有上升趋势,之后随着工地施工再逐渐下降,等到来年春节再度上升,从而显示出季节性波动特征。这正好和房地产的施工季节性相吻合。一般而言,每年3—6月份是房地产开工最旺季,其次就是10—11月份。但考虑到国内房地产统计数据只公布从2月份开始的统计数据,单月同比处理完之后只能得到3月份开始的数据,在此就不再做房地产指标与钢材库存之间的量化研究。

图10:钢材库存的季节性变动

我们通过定性分析及交叉系数相关分析法相结合,对房地产行业的重要指标与钢材需求量及价格进行了分析。追踪房地产行业关键指标,将有助于投资者把握钢材价格与需求的变化趋势。

延伸阅读

- 上一篇:钢厂频繁“异常”调价 年后回暖几率大 下一篇:城镇化成为投资新坐标

加入收藏

加入收藏

首页

首页