全球铁矿石供需及衍生品交易情况分析

浏览:次|评论:0条 [收藏] [评论]

目前全球铁矿石市场呈现供应寡头、需求集中的格局,随着大商所铁矿石期货的关注度不断提升,投资者对新交所铁矿石掉期也产生了浓厚的兴趣,本文就铁矿石的供需情况以及新交所铁矿石掉期交易的…

目前全球铁矿石市场呈现供应寡头、需求集中的格局,随着大商所铁矿石期货的关注度不断提升,投资者对新交所铁矿石掉期也产生了浓厚的兴趣,本文就铁矿石的供需情况以及新交所铁矿石掉期交易的相关制度展开分析,并将新交所铁矿石掉期与LME铜、铝的波动率进行比较。

生产情况

产量逐年上升

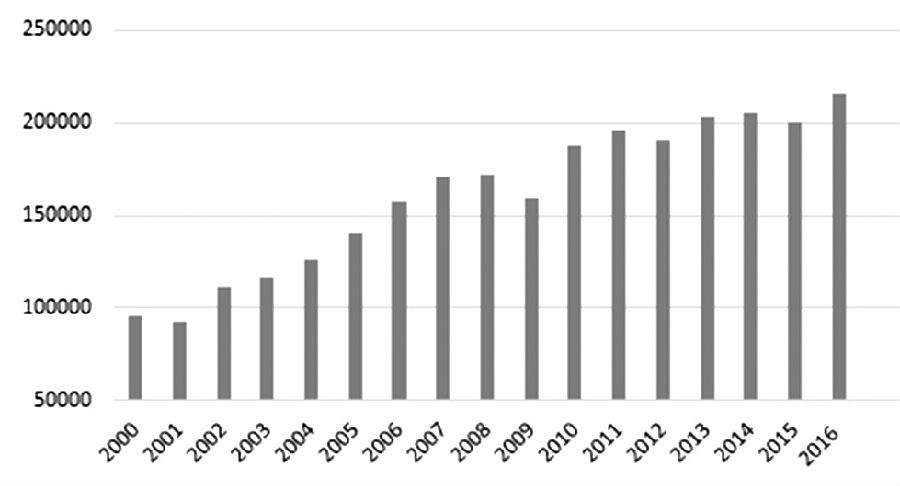

2000 年以后,全球特别是亚洲地区钢铁工业快速发展,带动了铁矿石消费量的大幅提升,进而促进了其生产。2001—2016年,铁矿石产量总体上呈上升趋势,增 加了12.32亿吨,年均增长量约为0.8亿吨,年均增长率为8.3%。其中,只有2009年、2012年和2015年产量出现了下滑,2009年是受金 融危机影响,而2012年和2015年是受铁矿石价格波动影响。截至2016年年底全球铁矿石产量为21.62亿吨。

图为2000—2016年全球铁矿石产量走势

生产较为集中

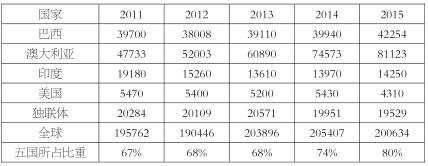

南 美洲、亚洲、大洋洲是近年来全球铁矿石增产的主要来源区域,主要增产国为澳大利亚和巴西,澳大利亚铁矿石产量从2013年的6.08亿吨增加至2015年 的8.11亿吨,增幅33%;巴西铁矿石产量从2013年的3.91亿吨增加至2015年的4.22亿吨,增幅8%。剩下的欧洲、北美洲、非洲等地区可统 称为非主流矿区。2015年巴西、澳大利亚两国产量占全世界产量的61%,说明全球铁矿石的生产较为集中。

表为2011—2015年全球铁矿石生产情况(单位:万吨)

四大矿山成本与规模优势明显

世 界四大铁矿石生产公司为巴西淡水河谷(VALE)公司、澳大利亚力拓(Rio-Tinto)公司、必和必拓(BHPBilliton)公司和福蒂斯丘 (FMG)公司。2016年,淡水河谷、力拓、必和必拓和FMG铁矿石品位分别为53.60%、63.00%、54.66%以及59.67%,由此,四大 矿山平均品位为56.07%。根据美国地质调查局统计,2016年全球铁矿石原矿储量为1700亿吨,铁矿石含铁量为820亿吨,由此计算世界平均铁矿石 品位为48.24%,中国的铁矿石品位仅有34.29%,四大矿山铁矿石品位明显高于全球平均水平。从四大矿山开采成本来看,62%CFR(到岸总成本) 仅在26.1—34.3美元/湿吨,非主流矿山的成本均值在50—60美元/湿吨,而中国重点冶金矿山的完全成本均值为67.85美元/湿吨。

2015年,全球铁矿石产量为20.06亿吨,其中四大矿山铁矿石产量合计达10.01亿吨,占全球产量的49.91%,四大矿山2015年的发货量为10.67亿吨,占当年全球铁矿石贸易量的77%。

表为2011—2015年四大铁矿石生产公司产量(万吨)

消费情况

2015年整体消费量下滑

2015 年全球铁矿石消费量为20.86亿吨,同比2014年下降2.04%,其中中国铁矿石消费量下降2.23%,日本消费量下降3.48%,美国下降 12.45%,欧洲下降0.91%。从增长端来看,印度铁矿石2015年消费量为1.12亿吨,相比2014年的1.09亿吨增加了2.36%;韩国铁矿 石2015年消费量相比2014年增加了1.58%。主要经济体铁矿石消费量下滑印证了经济走势疲弱,随着经济发展引擎由传统转为新兴以及经济增长动能由 固定资产投资拉动转为扩大内需拉动,工业化进程将从高速发展向平稳发展过渡,钢铁需求或已见顶。

中国消费量依然占世界消费量高位

2000 —2015年,全球铁矿石表观消费量增加了9.88亿吨,其中中国表观消费量增加了9.02亿吨,贡献了91.25%的增量。尽管2015年中国粗钢产量 见顶回落,带来铁矿石消费量下滑,但从消费量在全球的占比来看,中国依然排名第一。根据2015年全球铁矿石消费量情况来看,中国铁矿石消费量占全球消费 量的60.94%,欧洲占比7.36%,日本占比6.14%,印度占比5.37%。

各国进口来源各有差别

各国铁矿石的来源并 不相同。日本铁矿石基本全部依赖进口,其中61%源自澳大利亚,21%源自巴西,8%源自印度,4%源自南非。韩国、德国和意大利所消费的铁矿石也几乎 100%依赖进口,这三个国家均主要从巴西和澳大利亚获得铁矿石;美国50%左右的铁矿石依靠进口,主要从澳大利亚、巴西、印度、南非以及委内瑞拉等国获 得;俄罗斯、乌克兰、印度和巴西的铁矿石则主要来自本国。2015年中国进口的铁矿石中,65.12%源自澳大利亚,20.55%源自巴西,0.22%源 自印度,4.87%源自南非。

贸易情况

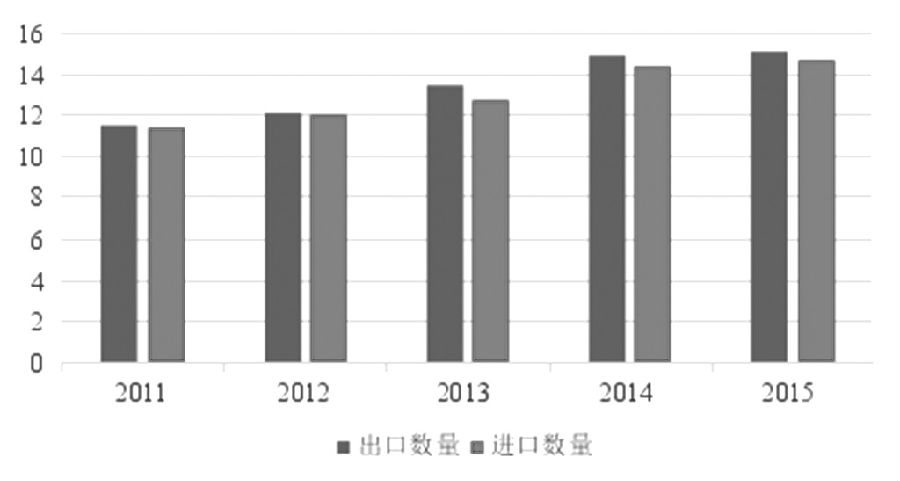

从总体进出口量来看,进口量与出口量基本一致,2001—2015年,全球铁矿石进口 总量增长189%,年均增长率为12%。从2011年开始,澳大利亚、巴西两国铁矿石供应总量不断增加但成本却连续下降,导致其铁矿石取代了高成本矿山企 业供应的铁矿石,加上中国钢厂日益偏好高品位铁矿石,巴西和澳大利亚出口增长得到支持。预计两国在全球铁矿石出口总量的占比从2015年的合计78%提高 到2022年的84%。2017年和2018年全球铁矿石贸易量预计分别同比增长4.2%和2.6%,2022年全球铁矿石贸易量预计达到16.1亿吨。

图为2011—2015年全球铁矿石贸易情况

全 球钢铁生产布局与铁矿石资源分布不一致。日本、韩国、英国、意大利等主要钢铁生产国家的铁矿石完全依赖进口;中国因钢铁生产规模超过自身铁矿资源支撑,需 大量进口(2022年中国铁矿石进口量预计将占到全球海运市场的66%);俄罗斯国内铁矿石供求基本平衡;巴西、印度、澳大利亚的铁矿石不但能满足国内需 求,还可以大量对外出口。全球铁矿石贸易形成了由澳大利亚、巴西、印度等国家向中国、日本、欧盟等国家和地区输送的格局。

供需与价格走势变化

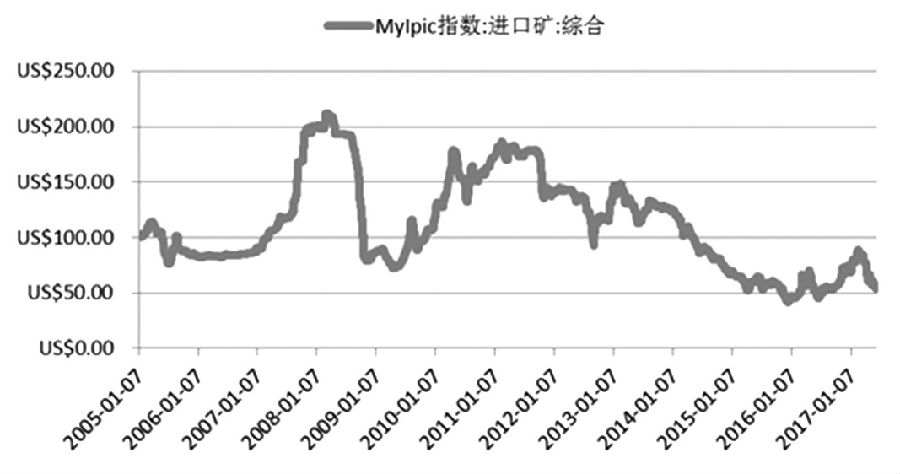

一 般来说,国际矿产品价格基本面由总体供需形势决定,同时又受到宏观形势和市场结构等多重因素影响。从20世纪80年代开始一直到21世纪初国际铁矿石价格 长期保持相对稳定,日本是国际铁矿石贸易的最大买家,1980—2001年期间一直主导国际铁矿石价格的制定。从2004年开始,中国超过日本成为国际铁 矿石贸易的最大买家,“中国特需”开始成为影响铁矿石价格变动的主导因素,国际铁矿石价格也由此开始出现大幅上涨。铁矿价格从2005—2016年年底有 四次较大的价格波动。

图为进口铁矿石价格指数

第一次波动发生在2005—2008年,铁矿石价格逐渐攀升,这期间价格涨幅在90%以上。主要原因是2003年以后中国房地产、基建、汽车等行业全面启动,钢材(3944, 37.00, 0.95%) 需求急速攀升,中国迅速取代日本成为世界第一大铁矿石进口国,进口依存度上升至50%,矿石海运价格随需求增加而上升,三年时间海运费涨幅在2倍以上,从 而拉动国际铁矿石价格上扬。但2008年金融危机的爆发导致铁矿石价格大幅下挫,年末的价格已经跌回至2006年年初水平。

第二次波动发生 在2009—2011年9月,价格涨幅达到80%,其主因在于金融危机后各国政府为救市出台各类量化宽松政策。2009年初,中国政府出台刺激政策,直接 拉动了钢铁需求的大幅增加,2009年中国铁矿石进口量进一步扩大,达到6.3亿吨,同比上涨41.6%。

第三次波动发生在2011年9月 并持续至2015年年底,随着中国经济结构调整以及货币紧缩政策效果的显现,房地产交易开始萎缩,加上钢铁去产能政策的持续推进,铁矿石需求持续下滑,同 时全球铁矿商大幅提高了供给量,全球铁矿石市场供给明显大于需求,铁矿石开始了持续四年的下跌。

第四次波动发生在2015年年底至2016 年,铁矿价格最高涨幅接近130%,主要原因在于2015年下半年国内钢厂几乎全面大幅亏损,银行抽贷严重,此时中国政府启动钢铁供给侧改革,坚决淘汰落 后钢铁产能,导致供给端出现了明显缩减,高炉开工率从高峰期的95%下滑到2015年年末的75%。但在货币政策上,2015年全年中国央行五次降息,地 产政策开始放松,房地产需求启动,房屋开工见底回升,导致在2016年年初开始,钢材供需缺口再现,从而拉动铁矿石价格持续上升。

目前全球铁矿石需求快速上升的阶段已随着中国需求见顶而结束,国际铁矿石供需格局已进人了新的发展阶段。短期内,供应过剩的现象难以改变,而长期走势一方面取决于中国需求的下滑幅度,另一方面也取决于是否有新的增长点带动铁矿石需求的再次上升。

根 据中国地质科学院《2015—2040年全球铁矿石供需趋势分析》的观点,未来30年,全球粗钢消费总体仍呈上升趋势,从2013年的16.47亿吨上升 到2040年的21.03亿吨,但增速明显放缓。未来,全球粗钢消费的主要增长点将来自于亚洲的印度和东盟地区,这也是在中国需求下滑后全球粗钢消费依然 保持增长的主要原因。供应方面,四大矿山将是未来产能扩张的主力,对全球铁矿石市场的垄断程度将大幅提升。

总的来说,中国将继续位居全球粗 钢消费第一大国,但消费峰值已出现;全球铁矿石依然处于供过于求状态,能否转为供求平衡取决于新增粗钢消费地区的发展潜力。澳大利亚工业、创新与科学部预 计2017年四季度铁矿石平均价格将降至55美元/吨(澳大利亚离岸价),2018年平均价格进一步降至51美元/吨。

新交所铁矿石衍生品

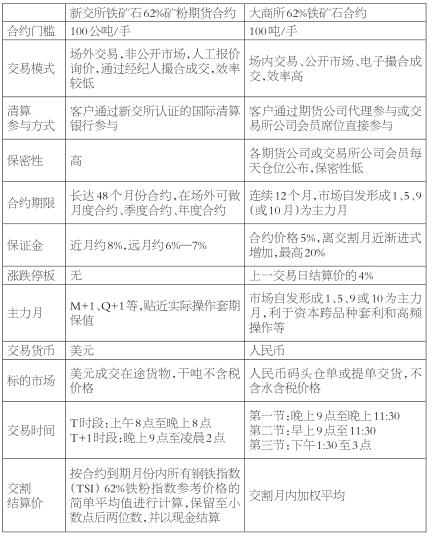

2009 年8月新交所推出全球第一个铁矿石掉期合约(FE),2012年9月推出铁矿石掉期期权(CFE/PFE),2013年8月推出铁矿石期货 (FEF),2014年8月推出铁矿石期货期权(CFEF/PFEF),2015年3月推出铁矿石58%铁矿粉期货和期权,2015年8月推出铁矿石块矿 溢价期货和掉期。新交所给铁矿石参与者提供了更多的对冲工具和更多交易机会。掉期属于柜台交易(OTC)合约,每次交易前交易商都必须与每个交易对手缔结 双边协议。截至2017年6月,期货、期权、掉期总的持仓达到1.6亿吨,大商所铁矿石主力合约持仓超过2亿吨。下表以新交所铁矿石62%矿粉期货合约与 大商所62%矿粉合约做个简单比较。

表为新交所与大商所铁矿石合约比较

新 交所铁矿石掉期市场有四个主要参与方:新交所——对上市的掉期清算产品进行管理,并作为中央对手方对所有交易进行履约保证;清算会员——客户若要参与掉期 市场需要在清算会员处开立交易账户,清算会员为客户提供后台服务以及监控客户的头寸风险,目前新交所有22家清算会员;经纪商——为客户提供询价报价以及 撮合成交;掉期交易客户——在清算会员处开立账户并依照规则进行交易。

铁矿石衍生品流动性以及市场容量

我们对新交所铁矿石合 约月度成交量与持仓量进行了统计,统计区间为2016年2月—2017年6月,得到最大值1,707,551手,中值902,963手。月度成交量大于中 值的月份为8个月,占总样本数的47.06%。与此对比,LME铜、铝的统计区间是2010年1月—2017年6月,其中LME3月铜最大值 1273417手,中值788609手。月度成交量大于中值的月份为45个月,占总样本数的49.45%。LME铝月度成交量最大值1706641.00 手,中值1022755.00手。月度成交量大于中值的月份为44个月,占总样本数的48.35%。

通过对比新交所铁矿石和LME铜、铝三 个品种的成交量和持仓量情况,可以发现三个品种的成交情况差不多,新交所铁矿石的平均月度成交量为102万手,LME铜、铝的月均成交量分为104万手和 80万手;而从持仓情况看,新交所的铁矿石与LME铜持仓量相当,而LME铝的持仓量较少, 新交所铁矿石和LME铜、铝的月均持仓量分别为61万手、29万手和74万手。此外,新交所62%铁矿石月度平均成交总量为131万手(含期货、掉期、期 权),平均月度持仓量为148万手,6月成交量41万手,持仓量147万手。

从波动性来看,LME铜、铝的波动幅度较为稳定,波动率在10 —30之间,而从2013年5月新交所铁矿石品种上市以来的波动率情况,可以看出新交所铁矿石价格的波动幅度远远大于LME铜、铝的波动幅度,波动率在 20—60之间,而且从最近表现来看,波动率重心上移,波动幅度加剧。波动率大一方面提高了标的资产的期权价格,另一方面对投资者水平提出了更高的要求。

综 上所述,从月度成交量及持仓量可见,新交所62%铁矿石在流动性上不弱于LME铜及铝的表现,市场表现活跃,月度大于交易量中值的月份占总量近一半比例。 而在波动率角度看,新交所62%铁矿石的波动率远远大于LME铜、铝,波动率大意味着投资回报率更高,当然面临的风险也更大。另外,从保证金的比较中可 见,新交所62%铁矿石需要的保证金最少,从交易的角度看,新交所铁矿石低保证金、高波动率,意味着杠杆更高,流动性和市场容量更好。

- [腾讯]

- 关键字:无

加入收藏

加入收藏

首页

首页