从政策底向基本面底过渡,黑色或进入震荡整理

浏览:次|评论:0条 [收藏] [评论]

随着地产政策见底,终端需求有望边际改善,远月合约将提前反应。需求边际改善将推升钢企复产预期,带动黑色板块出现正向反馈。前期的市场走势已经初步印证了我们的判断,我们认为从半年的维度…

但事物的发展需要螺旋式上升,价格的反弹也并非一蹴而就,震荡上行的过程中往往也嵌套着小周期的坎坷整理。因此,做有价值的研究,既要在波谲云诡的大潮中把控整体方向,又要能在纷繁复杂的逻辑中紧随市场脉搏。经过前期的反弹,黑色系的大贴水均已明显修复,期价上行需要等待现货的牵引。从短期来看,随着寒冬来临、疫情发酵,现实的终端需求将逐步承压、短期的钢企复产节奏也相对偏缓。我们认为,对远月的预期交易告一段落之后,黑色金属将面临从“政策底”到“基本面底”的整固过程,交易现实的过程中可能出现短期震荡整理。

▌一、钢材:短期震荡整理,等待现实需求改善

钢材期价经历10-11月的大幅下挫之后,基差快速走扩,螺纹05合约贴水现货最高近1000元/吨。我们在前期专题中多次强调,随着地产“政策底”逐步夯实以及稳信用预期渐起,我们认为终端需求正在逐步走出“至暗时刻”,社融增速触底企稳对实体经济的正向影响有望在明年3-4月份显现,大基差下螺纹05合约会在年前提前交易远月需求改善的预期。从盘面的反馈来看,钢材期价在过去近一个月的时间内已经初步验证了这一逻辑。中长期来看,降准或是宽信用的前瞻信号,随着地产从“政策底”向“基本面底”过渡、财政前置助力基建需求释放,我们认为明年上半年现实需求的边际修复仍可期待,宏观预期好转驱动大宗商品震荡上行的逻辑仍将延续。

但在大的趋势性行情中也要把握市场节奏,远月合约经过前期的反弹之后,贴水已经大幅收敛,预期对钢价的支撑力量逐渐减弱,期价的进一步上涨需等待现货牵引。而我们认为钢材现货短期存在一定压力:

1、短期终端需求转弱的风险。地产“政策底”向“基本面底”的传导需要时间,地产需求的恢复尚不稳固。而随着冬季来临北方气温转降以及疫情的再度发酵,建材需求或面临季节性转弱。

2、钢企利润率高企或带动产量回升。当前钢企即期利润率处于同期高位,且11月后工信部压减粗钢产量的目标已经基本完成,部分前期受生产指标限制的钢企有复产预期。在终端需求承压情况下,随着产量回升,库存去化可能进一步放缓。且高利润下,成本对现货价格的支撑偏弱。

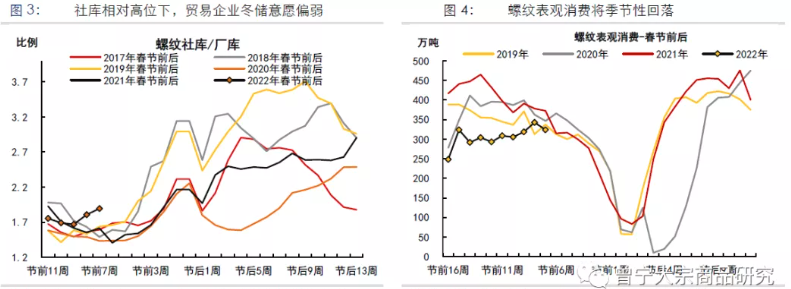

3、现货价格相较于冬储合意价格偏高。据了解,当前螺纹现货价格仍高于贸易商冬储的普遍心理预期,且当前社库/厂库比值高于往年同期水平,钢贸企业前期也更偏向于盘面冬储。因此,当前现货水平下,预计冬储需求偏弱,后期随着钢厂库存去化放缓,现货价格将逐步承压。

整体而言,春节前终端需求改善的窗口期较短,而供给端有复产预期,且当前价格水平下贸易企业冬储意愿较弱,预计短期钢材供需格局可能逐渐宽松,厂库累积压力将倒逼现货承压。因此,在预期交易告一段落、基差已经显著收窄后,盘面进一步反弹动能不足,预计短期钢价将呈现宽幅震荡走势,对“基本面底”近行整固,等待实际需求改善或者新的宏观政策驱动。

▌二、铁矿:铁水产量保持低迷,钢厂难有大幅补库

今年下半年随着港口库存持续累积,铁矿已处于过剩格局,价格也从230美元/吨快速回落至90美元/吨附近。但前期受低品高硅巴粗溢价低迷影响,铁矿成本支撑效应显现,叠加房地产政策放松背景下终端需求边际修复,使得市场信心恢复,普氏价格也反弹至110美元/吨左右,铁矿政策底已现。

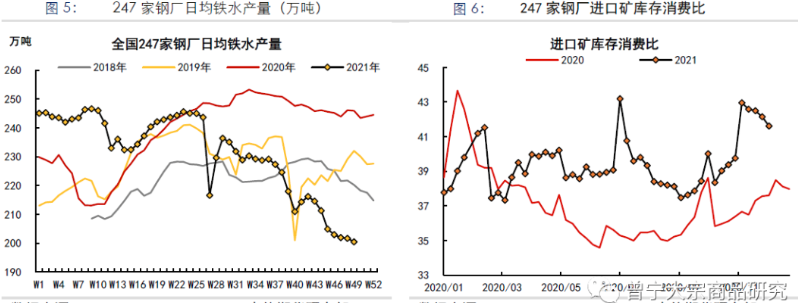

但铁矿现实基本面仍不容乐观。短期来看,随着寒冬来临、疫情发酵,现实终端需求将逐步承压,再叠加部分钢厂指标完成以及冬奥会影响,短期钢厂复产节奏偏缓,铁水产量并没有跟随钢厂利润走扩而增加,铁矿需求仍然较为低迷。且临近年底力拓和淡水河谷为冲量年度目标发运将明显增加,港口库存年底预计将累至1.6亿吨。

钢厂补库驱动方面,前期由于铁矿走预期逻辑拉涨较快,而铁矿现实需求并未恢复,使得钢厂减少了铁矿采购,自有铁矿库存明显下滑,且由于日耗保持低位,钢厂进口矿库存消费比仍处于历史同期高位,甚至超过历史春节期间水平。我们预计后续钢厂难有大幅补库意愿,补库预期也难再对铁矿价格有提振作用。

此外,05合约已经升水,也已反映明年上半年终端需求边际复苏的预期,后续随着现实终端需求承压,01合约价格或将回落,进而拖累05合约。

整体来看,随着寒冬来临、疫情发酵,现实终端需求将逐步承压,短期钢厂复产节奏偏缓,铁矿需求保持低迷而供给仍有增量,宽松格局难以改变。且钢厂库存消费比仍处于高位,补库预期对铁矿价格的支撑也正逐步消失,叠加05合约已经升水,铁矿期货合约将会面临从“政策底”到“基本面底”整固的过程,短期或有调整压力。

▌三、双焦:预期驱动减弱,现实压力重现

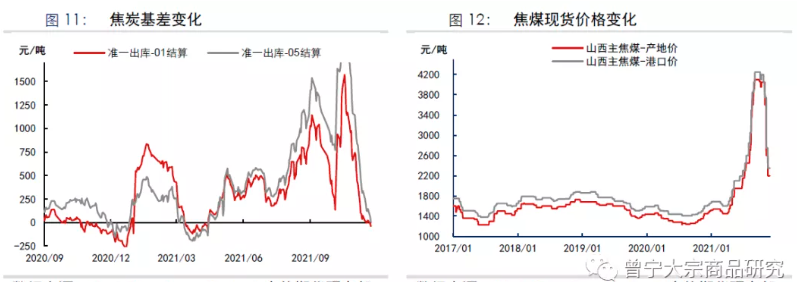

11月下旬以来,双焦期现价格走势背离,焦炭现货8轮提降后陷入僵持,产地现货跌至2460元/吨,不同区域焦煤涨跌分化,山西低硫主焦跌至2230元/吨,口岸蒙煤涨至1950元/吨;而双焦期货自11月19日触底以来,已反弹超过35%。这一轮反弹,主要是受下游钢材需求预期的带动,随着央行降准、政治局会议地产打压减弱,政策利多落地兑现后,反弹驱动可能减弱,再度回归现实压力。

1、需求预期较好,现实需求偏弱

焦炭的需求主要在铁水端,铁水量的多少取决于终端需求和限产政策。前期地产政策的过度收紧,既拖累经济下行,也有硬着陆的系统风险。12月6日的政治局会议要求促进房地产业健康发展和良性循环,地产政策底逐步兑现,但从政策底到基本面底,仍需较长时间。目前铁水产量偏低,采暖季冬季来临,冬奥会也进入倒计时,即使钢厂完成限产任务,有复产预期,实际铁水产量也难以大幅回升。这将拖累焦炭真实需求,预计真实需求的改善将在3月份左右。

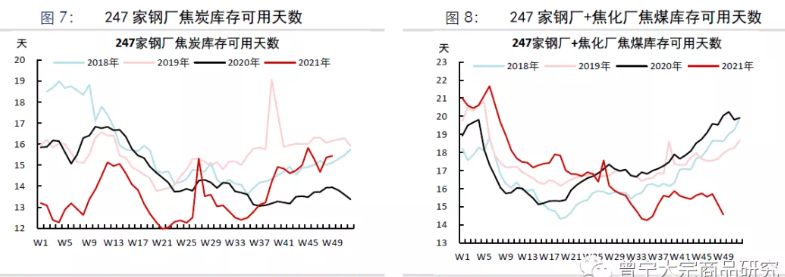

从补库需求来看,低铁水产量下,焦炭库存可用天数15天左右,补库空间并不大,而焦煤的库存天数低于往年同期3-5天,目前焦化厂开始补库,预计对价格稍有支撑,但受制于钢焦的低产量、焦煤的高产量,难以大幅拉动价格。

2、煤炭供应宽松,拖累双焦成本

今年煤炭供应紧张,价格的过快上涨,引发了政策的强力调控,保供产能快速释放,电厂库存也达到20天以上,煤炭由偏紧转为宽松。虽然这次保供增量主要是动力煤,但安全问题,让路于煤炭的生产,焦煤的供需结构也快速扭转。

目前焦炭利润接近亏损,产能利用率也偏低,双焦的成本重心主要取决于焦煤,由于煤炭供需两端均受政策调节较大,价格过度下跌后,安全环保等问题可能再度影响产量,煤焦长期供需相对平衡。若明年上半年需求预期改善,钢焦企业将阶段性提产,焦煤需求将出现环比回升,这也将带动焦煤价格反弹。

近期国内疫情反复,蒙煤通关量下降至100车以下,但焦煤的供应弹性主要取决于国内,在保供政策退出之前,限制焦煤生产的因素较少,产量的回升、下游的谨慎补库,一度导致煤矿过度累库。近日焦化厂开始补库、库存压力下降后,焦煤产量再度提高,动力煤宽松后,配煤资源也将外溢,这将拖累双焦成本向下。

3、预期驱动减弱,期货升水难持续

下游需求预期的回暖,钢厂复产补库预期,带动了双焦价格的大幅反弹,焦化厂库存下降后,产量开始回升,也带动焦煤成本也企稳。

目前产地准一级焦炭价2460元/吨,港口价2750元/吨,由于01合约以后执行干基交割,期货仓单价在2900-2950元/吨;蒙煤、山西中硫焦煤仓单价格在2100左右,期货反弹后一度出现升水,期现联动上涨的关键在于终端需求改善的持续性,目前铁水产量偏低,仅靠补库需求,现货也直接转为提涨;对于期货的上涨持续性造成拖累,因此双焦期货可能再度面临现实压力。

总结来看,本轮黑色的反弹是对前期悲观预期的修复,由于受到现实需求疲弱的制约,反弹不会一蹴而就,总体较为曲折。煤焦供需仍相对宽松,下游需求从政策底到真实需求改善,还需要时间。我们延续年报观点,明年上半年双焦将阶段性反弹,近期反弹至升水后,将面临现实压力,或有阶段性回调。

▌四、玻璃:施工淡季影响,去库难以持续

三季度之后地产行业监管政策的不断趋严以及“恒大事件”的影响,地产资金以及按揭贷款大幅收紧、地产销售大幅下滑,建筑原材料拖欠工程款问题越发严重,这也影响到了在建施工项目,同样影响到了建筑原材料的消费需求。而随着地产行业负反馈的持续,硬着陆风险可能会影响到经济整体的稳定性,因此过去的几个月可能是政策最严厉的时期,同样也是建材消费最差的时期。

随着11月份之后政策放松预期的兑现,且后端竣工涉及到到房屋交付等民生问题,因此后端资金与住房贷款周期明显放松,项目方资金充足情况下,建材企业与承包商的回款也在不断加快,施工积极性提升。由于之前的几个月本属于施工旺季,在资金收紧下施工进度受阻,交付周期被动缩短,资金放松后项目方希望在寒冬来临前进行突击赶工,因此近期产销率明显回升,库存超季节性下降。

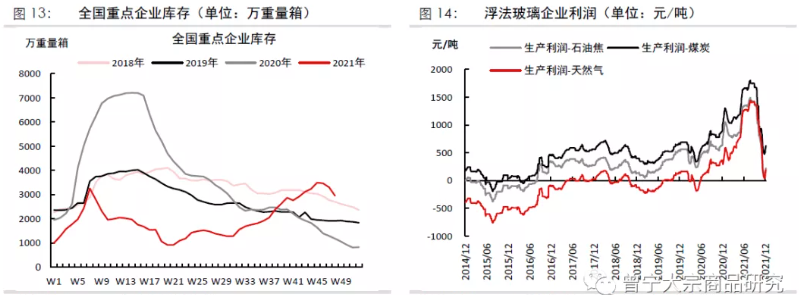

然而我们也要看到,随着温度的不断下降,冬至到来也就是温度最低的时间点即将到来,建筑施工是严重依赖于天气的行业,低温天气的季节性影响下项目施工进度缓慢甚至停滞,建筑原材料的订单采购也将逐渐放缓。由于前期几个月的逆季节性库存累积,浮法企业库存居于历史高位,库存去化进度放慢预期下绝对值不容乐观,叠加当下生产开工居高不下,库存压力依旧存在。

但我们认为,地产行业最严厉的时期已经过去,尽管房地产行业在严格的监管下融资渠道收窄,但竣工周期依旧是地产施工的主旋律,中后端赶工的强度依旧会继续维持,建材总量消费基数高位维持,市场支撑仍然存在。同时由于前期期现价格的连续下行,无论是企业利润还是盘面利润所剩无几,利润挤压下企业冷修预期高涨,成本支撑较强,叠加河北主产地燃料线的全面改换,主流成本快速上行,价格中枢也随之上升。因此我们认为玻璃市场短期季节性压力下弱势震荡,中长期竣工驱动不变。

▌五、纯碱:短期库存压力,长期支撑仍存

纯碱的主要下游是平板玻璃,尤其是重质纯碱,95%以上的比例用在平板玻璃行业,平板玻璃行业产能的80%以上是浮法工艺,光伏压延工艺只有不到20%的比例。2021年纯碱之所以能够受到光伏压延玻璃投产的提振,主要在于浮法工艺利润突出,产能稳定增加,纯碱消费主基石稳定下才能受到第二产能比例的光伏压延提振。而10月份之后,由于浮法工艺利润大幅压减,盘面利润为负,市场对浮法工艺后期的产能存在冷修预期,因此主基石不稳定的情况下,纯碱原先的消费驱动大幅减弱,纯碱市场预期大变。

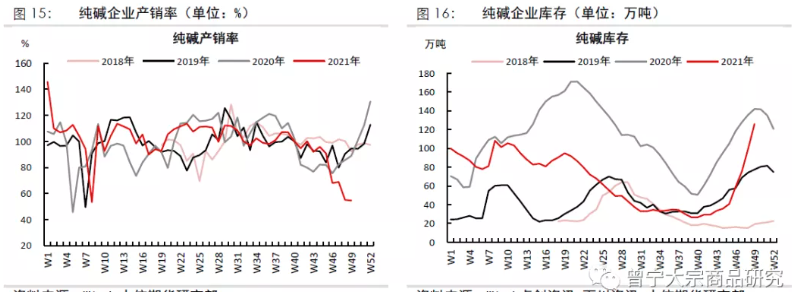

前文我们讲到了纯碱的主要下游浮法玻璃行业利润已降到冰点,企业盈利压力剧增,但纯碱在库存不断攀升的情况下却连续保持价格历史高位不变,引发下游对纯碱厂采购的抵触,玻璃企业转而向市场贸易环节加大采购。因此纯碱厂内的货源销售快速下降,产销率下降到50%左右,企业库存也以周环比20%的速度攀升到历史高位,直逼疫情时的历史库存。

企业库存是影响商品定价的主要因素,厂内库存的提升意味着销售不畅、现金回款受阻,长期影响企业的经营管理,因此库存绝对高位压力下,期现货价格走势逐渐走弱。当前市场环境下,纯碱现货利润远高于历史均值,继续下滑空间依旧较大;而盘面利润随着前期的下跌已明显压缩,当前盘面利润率仅有20%左右,市场压力下虽有继续下滑可能,但空间相对较小,呈现弱势震荡的可能性相对较大。

中长期来看,仍旧要看下游需求驱动的强度,前文讲过,地产行业政策最严厉时期已过,地产“保交楼”叠加竣工周期影响下,浮法玻璃行业可能仍有较好的表现,企业利润将逐渐恢复,虽有超期服役生产线冷修预期,但利润高位下也可能加快点火复产的进度。与此同时,光伏压延玻璃生产线的投放仍旧会持续影响,纯碱消费驱动虽然减弱但基数仍然较高,中长期支撑仍然存在。

来源:曾宁大宗商品研究

加入收藏

加入收藏

首页

首页