钢铁行业专题研究报告:钢铁行业投资机会在哪里?

浏览:次|评论:0条 [收藏] [评论]

一、钢价决定行业贝塔,吨钢毛利决定企业盈利 1 1 价格影响预期,预期影响供需,供需反应价格 钢铁价格影响企业补库预期,库存变动又会进一步影响行业利润水平,行业利润直接决定 企业产…

1.1 价格影响预期,预期影响供需,供需反应价格

钢铁价格影响企业补库预期,库存变动又会进一步影响行业利润水平,行业利润直接决定 企业产量的计划和进度,最终影响钢材供需平衡。

1.2 钢企股价和钢材价格有很强的正相关性

钢企股价和钢材价格正向相关度很高,但是吨钢毛利和股价的相关性取决于钢材价格是上 涨还是下跌,其产业传导逻辑有四条:

1、钢价上涨—吨毛利上涨—预期产量增加—预期总利润增加—预期 ROE 增加—股价上涨;

2、钢价下跌—吨毛利下跌—预期产量减少—预期总利润减少—预期 ROE 减少—股价下跌;

3、钢价上涨—吨毛利下跌—预期产量不明—预期总利润不明—对股价指引作用不明确;

4、钢价下跌—吨毛利上涨—预期产量不明—预期总利润不明—对股价指引作用不明确。

1.3 吨钢毛利和毛利率都处在历史较高分位

吨钢毛利水平反映钢铁各子板块的强弱,板材代表制造业景气度,长材代表房地产景气度。 钢厂会适当加大利润较好品种的生产,使利润在不同品种间分配。由于粗钢产量压缩和钢 铁企业产能集中度提高,钢企在产业链中的话语权不断提升,利润不断向钢企聚集。

1.4 库存下降,毛利扩张,钢铁行业处在衰退和繁荣之间

我们改进美林时钟,以库存和毛利的变化划分钢铁行业周期,分为衰退,复苏,繁荣,滞 涨,目前钢铁企业库存开始下降,毛利扩张,处在衰退和繁荣之间。

二、宏观定方向,产业定空间,钢铁行业复盘和展望

2.1 钢铁复盘:2021年,钢市波动逻辑是产量压缩和政策扰动

2.1.1 政策:2021年减碳调控频繁,对钢铁影响深远

2021 年是“十四五“开局之年,也是双碳达峰的元年,钢铁行业属高能耗,高排放行业, 减碳调控政策频繁。总结来说,钢铁行业调控政策主要集中在粗钢产量压减上,其中包括 对钢铁企业进行能耗排放指标分类,把钢铁企业分为 A、B、C、D 四类。A 类钢厂由于碳 排放最低,不限产,B 类限产 25%,C 类限产 50%,D 类直接关停,调控更加注重实际, 更精准。由于工信部 2020 年就提出要 2021 年粗钢产量同比不增,在钢材需求还保持增 长的条件下,此举会使钢材价格出现剧烈波动,为了缩小供需缺口,2021 年 5 月份,我 国取消了钢材出口退税补贴,引导钢企减少出口,以满足国内钢材需求的缺口。钢铁行业 碳达峰是一项艰巨的任务,必须以行政化手段直接调控,随着房地产需求的回落,预计 2022 年钢铁企业供应端的调控会弱化,钢价的波动更多要靠自身市场供需来决定。

2.1.2 钢价:2021年钢价呈“M”型走势,核心逻辑是减碳

2021 年 2 月 18 日—2021 年 5 月 12 日:钢价的上涨逻辑从宏观切换到产业,底层逻辑是 双碳背景下的粗钢产量压缩预期。2021 年 5 月 12 日—2021 年 5 月 26 日:国家层面施压和政策调控,钢价大幅下挫,背后 核心因素是 2021 年 5 月份之前,粗钢层面并无实质压缩,只是市场预期在引导价格上涨。2021 年 5 月 26 日—2021 年 10 月 12 日:政策调控影响消化之后,钢价从底部反弹至前 期高点,这一轮上涨支撑较强:粗钢产量实质压缩,月度粗钢产量持续下滑,叠加煤炭成 本强力驱动。

2021 年 10 月 12 日—至今:国家发改委调控煤炭价格,煤炭供应和库存上升,煤炭价格 大幅下跌,钢铁成本塌陷,叠加前期地产调控带来钢铁需求大幅走弱,钢价大幅回调,本 轮回调中的市场悲观预期强烈,尤其是地产端的担忧加剧。复盘 2021 年钢价走势,双碳达峰下的产量压缩和政策调控是钢价剧烈波动的核心主线, 展望 2022 年,我们认为双碳达峰背景下的政策调控对市场的影响将会变小,钢铁市场将 回归到自身产业供需定价的主线中,2022 年房地产需求将是主导钢铁价格的核心因素, 在供需过剩加剧的背景下,预计 2022 年钢价重心将向下游移动。

2.1.3 业绩与估值:21Q3归母净利环比降31.5%,Q4有望环比改善

受 2020年低基数影响,申万上市钢企 21Q1-3归母净利润 1183.5亿元、同比增长 163.2%, 21Q3 归母净利润 363.5 亿元、同比增长 79.0%、环比降低 31.5%。其中 43 家钢铁企业 实现盈利。安阳钢铁 21Q1-3 归母净利润同比升幅最大,达 5553%,包钢股份、海南矿业、铁 9 | 请务必仔细阅读报告尾部的重要声明 西部证券 2021 年 12 月 05 日 本钢板材 21Q1-3 归母净利润同比升幅都在 1000%以上。

21Q4 钢企盈利有望环比改善。受能耗双控和成本挤压,21Q3 上市钢企粗钢产量和吨钢 毛利均出现下降,带来业绩环比下滑,随着四季度煤炭价格下跌和能耗双控边际放松,钢 企盈利有望环比小幅改善。

申万上市钢铁企业市盈率水平目前已经回落至较低水平,未来将跟随钢价波动。从 2021 年 8 月底开始,申万上市钢铁企业市盈率水平开始跟随钢价的下跌快速回落,目前估值水 平为 8.6 倍,处于年内较低水平。短期来看,随着国内地产政策企稳,钢价筑底反弹带动 市盈率小幅反弹,但从中长期来看,钢材价格缺乏持续上行动力,钢铁企业市盈率水平预 计将底部震荡波动。(报告来源:未来智库)

2.2 宏观展望:2022年货币环比收紧,中国经济增速或放缓

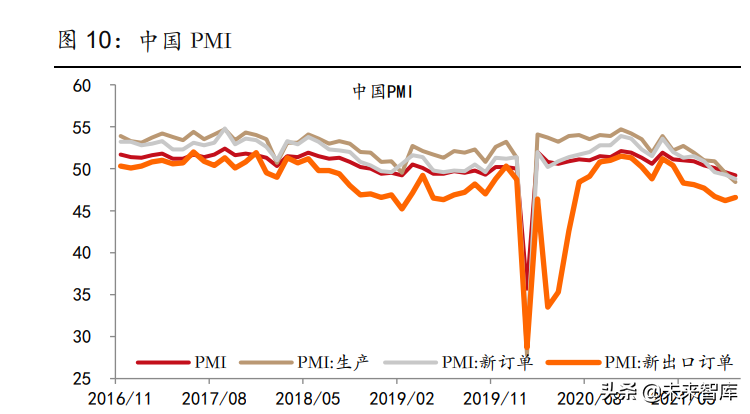

M1 和 M2 增速差能近似代表货币市场流动性,当 M1 和 M2 增速差趋势向下时,代表整 个经济体货币环境、流动性、融资积极性都较差。回顾 2021 年,中国货币流动性在 2021 年 1 月就已经转向,表现为 M1-M2 的增速差拐头向下。2021 年 3 月份,中国 PMI 指数 开始下滑,其中新订单指数下滑更快。而美国 PMI 受货币宽松支撑,目前一直处于高位, 但这种宽松的货币环境将随着美联储开启 taper 而结束。

美联储 2022 年加息一次,2023 年加息两次的概率较大。持续两年的量化宽松和全球流 动性宽裕将就此结束,货币紧缩将成为未来两年的主基调。2021年11月3日美联储FOMC 会议,美联储宣布 Taper 开启了缩减购债规模的大幕。加息点阵图较 2021 年 9 月 22 日 议息会议并未变化,点阵图显示:2022 年有 9 位成员预期会加息,其中 6 名委员预计 2022 年加息一次(25 个 bp),3 名委员预计 2022 年加息两次(50 个 bp),比重从 6 月的 38.9% 上升至 50.0%。2023 年有 17 位成员预计会加息,除一名委员外其余所有委员均预计在 2023 年开始加息,超过 7 成官员认为 2023 年至少要加息 2 次((50 个 bp),占比从 72.2% 上升至 90.0%。

受供应链和货币宽松影响,美国大宗资源品价格飙涨,推升国内通胀水平,通胀预期的提 升也增加美联储货币紧缩的概率。根据芝加哥交易所的最新数据,市场预期美联储 2022 年 11 月份加息的概率为 81.77%,2022 年 12 月加息的概率为 94.31%。

2.3 产业展望:供需双弱或成常态,总量下滑结构优化

2.3.1 总量:供需趋于过剩,总量下滑是大概率事件

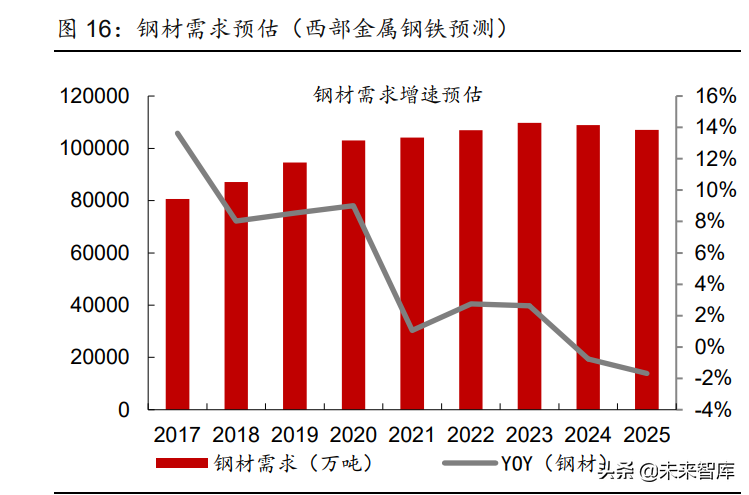

2021 年中国粗钢理论供需缺口-4379 万吨,我们预计 2022-2025 年,中国粗钢理论供需 缺口分别为 2225/13108/9052/-2942 万吨(负值代表供不应求,正值代表供需过剩)。经 过 2021 年政策强制调控和粗钢产量大幅压缩,我们预计明年中国粗钢供应会更偏向市场 化,参照日本粗钢产量达峰路径,我们认为 2022 和 2023 年中国粗钢产量还有向上增长 的空间。需求端看两个变量:地产短期边际托底意愿的增强,地产长期房住不炒政策压制, 我们认为 2022/2023 年地产需求会边际改善,粗钢需求仍然会保持小幅增长,但 2024 年 粗钢需求开始同比负增长。

2020 年中国人均粗钢产量 740 公斤,将中国人均粗钢产量较日本人均粗钢产量提前 50 年处理,中国 2020 年人均粗钢产量仅和日本 1970 年人均粗钢产量相当,并且日本人均 粗钢产量在经历 1971 年短暂下滑后,于 1973 年达到最高点 1089 公斤/人。我们假设中 国人均粗钢产量将按照日本人均粗钢产量达峰路径演变,2021 年经历短暂平控后,到 2023 年将会迎来人均粗钢产量的最高值 889 公斤,此后开始同比缓慢负增长。

参照工业和城镇化进程,以及发达国家钢材产量规律,人均粗钢产量达峰后,此后产量开 始边际下滑,年均下滑速率大约在 1.5%附近。国内粗钢产量下滑的斜率有一个因子需要 格外重视:政府政策的调控限产行为,对于这个变量,需要动态评估,预计在“双碳”背 景下,中国粗钢产量将在 2023 年提前达峰。 据我们测算,需求总量也将在 2023 年达峰,此后下滑斜率和供应下滑斜率比较匹配。2022 年和 2023 年,理论上供应增速大于需求增速,钢材过剩风险较大。

供需缺口分为预期缺口和真实缺口,对于大宗商品而言,短期价格中枢取决于预期缺口, 长期价格中枢取决于真实缺口。根据我们预测的中国粗钢 2022-2025 年供需缺口情况,我 们预计2022年螺纹钢年度平均价格将下移至4000元/吨,2023年下移至3500元/吨,2024 年供需改善,螺纹钢年度平均价格将重新回升。

2.3.2 供给:供给结构优化,高炉产量压缩,更环保电炉产能占比将提升

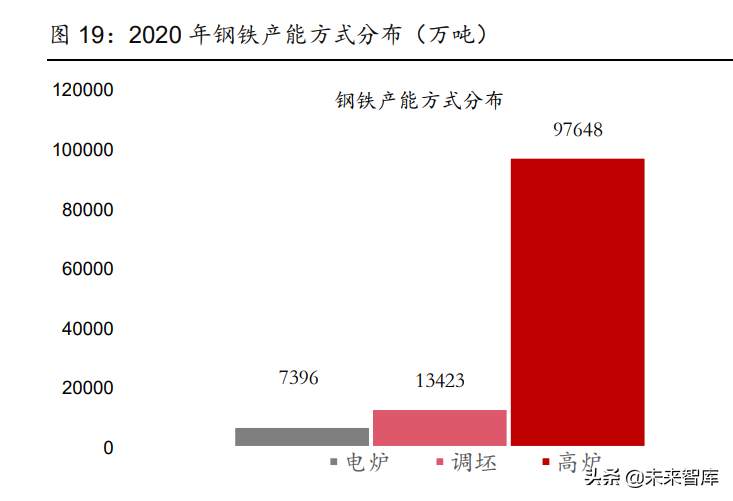

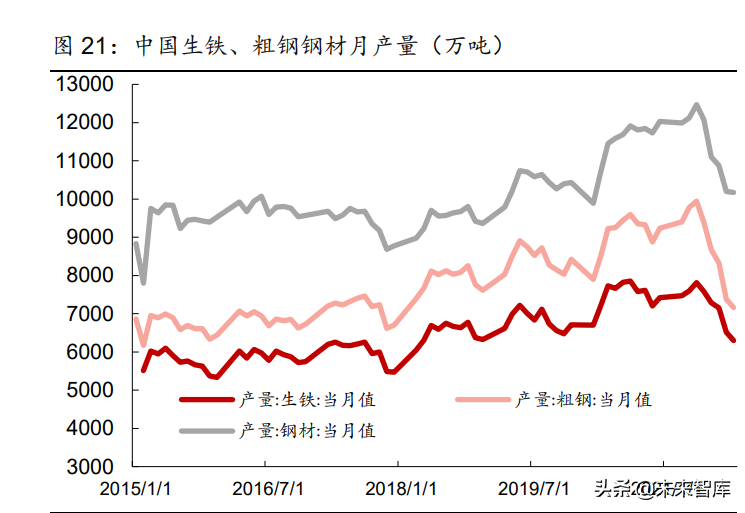

2020 年,中国长流程高炉产能 97648 万吨,电炉产能 7396 万吨,电炉产能占比仅为 6.24%, 高炉产能占比较大。在双碳达峰背景下,2021 年工信部发布文件,要求全国粗钢产量同 比不增,从 2021 年 5 月,中国粗钢产量环比持续下滑,2021 年 10 月,中国粗钢产量 7158 万吨,创下近 5 年新低。

分省份看,2021 年 1-10 月,产钢大省河北、江苏、山东钢铁产量同比均受到不同程度压 缩,其中河北 2021 年 1-10 月累计粗钢产量同比下滑 9.99%,产量得到较好控制,山西、 辽宁 2021 年 1-10 月累计粗钢产量分别同比+5.35%,+0.85%,11、12 月份产量仍要继 续压缩,以达到粗钢产量平控的目标。

我们简单测算,如果以 2020 年数据为基准,2021 年全年粗钢产量维持平控政策,则全国 在 11-12 月需生产 17596 万吨粗钢,月产 8798 万吨,平控压力不大。如果年同比减产 2000 万吨,则全国 11-12 月需要生产 15596 万吨的粗钢,月产 7798 万吨,日均生产 255.67 万吨,粗钢产量同比仍要继续压缩,但 2021 年 10 月我国粗钢产量 7158 万吨,环比来看, 11-12 月份粗钢产量将回升。

分省份看,2021 年 1-10 月粗钢产量最大的前五个省份分别为河北、江苏、山东、辽宁、 山西,占比分别为 21.63%、11.44%、7.47%、7.28%、6.53%。以各省 2020 年粗钢产量 为基准,平控目标下,11-12 月份需要进一步缩减粗钢产量的省份为辽宁和山西。

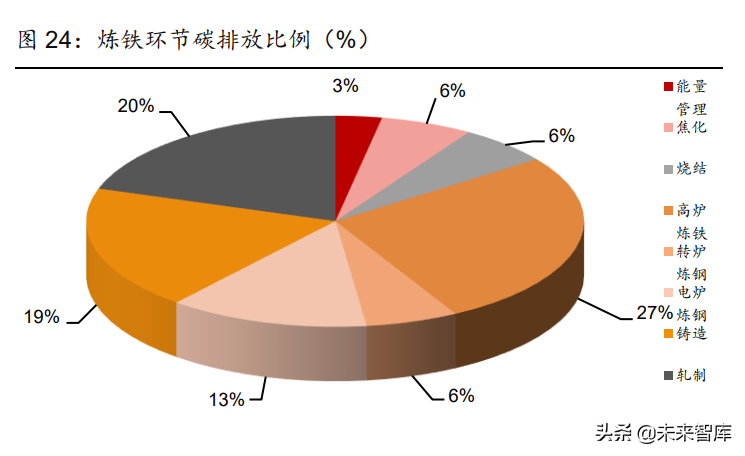

2021 年高炉产量平控压力较小,目标基本完成。伴随碳达峰,高炉产量占粗钢总产量的比 例将不断下滑,电炉产能占比将持续提升。从生产工艺角度,高炉炼铁环节排放的二氧化 碳占整个钢铁行业排放总量的 27%,其次为焦化环节和铸造环节,钢铁产业链碳排放占全 部工业碳排放总量的比例在 18%—25%之间,未来减排压力不小。

而使用电炉炼钢可以显著降低二氧化碳的排放量,成为钢铁减碳重要的发展方向,但我国 废钢资源缺乏,导致电炉炼钢产能占比一直低于世界平均水平。2019 年,中国电炉炼钢产 能占比为 10.4%,全球平均为 27.9%,日本为 24.5%,美国为 69.7%,差距明显。目前中国 在粗钢生产过程中,电炉炼钢法所占比例约为 10%-15%,远低于世界先进国家水平。工信 部在 2020 年 12 月 31 日发布《关于推动钢铁工业高质量发展的指导意见(征求意见稿)》, 要求我国到 2025 年电炉钢产量比例提升至 15%以上,力争达到 20%。

2.3.3 需求:需求结构优化,传统需求回落,能源军工需求回升

总量层面,我们预计钢材总需求在 2023 年见顶,此后需求开始下滑,表现为传统建筑需 求回落,而机械,能源,航天,军工等需求领域边际向好,需求结构由传统投资端逐渐转 换到高端制造领域,我们预计未来一段时间,我国钢铁企业将改变以往纯粹加工中心的定 位,更多向服务高质量发展和高端制造业转型升级,有利于提升钢铁板块整体估值水平和 企业核心竞争力。

结构层面:地产政策属短期扰动,从人口角度看,不改地产长期下滑趋势,传统建筑对粗 钢需求的拉动减弱。复盘我国粗钢表观需求,其和新屋开工面积和出口金额相关性较大, 其实地产需求早在 2019 年 10 月份就已经开始下滑,只是受 2020 年以来全球货币宽松和 海外供应链中断等因素影响,导致我国 2020 和 2021 年出口一直保持高景气,抵消了部 分地产下滑对需求的拖累,展望 2022 年,随着出口回落,地产对粗钢需求的拖累将愈发 显现。

房地产新开工面积增速均值回归到 2011-2015 年的区间,加上 2021 年房地产开发商拿地 同比大幅下滑,直接制约后期新开工面积增速。叠加地产产业链资金紧张和恒大事件影响, 购房者的心理预期也发生较大改变,消费者对于期房的购买欲望下降,直接影响开发商期 房销售回款速度和金额,进一步影响新开工进度。这种负反馈机制至少持续 2-3 年。

基建投资乏力,专项债发行低于预期,通过基建托底对冲粗钢需求下滑的动力不足。基建 投资缓慢,原因在于:1、土地财政收入萎缩,财政可投资金变少。2、好的投资项目稀缺。

2020 年由于新冠肺炎疫情导致海外供应链中断,我国出口金额保持高位。展望 2022 年, 随着海外疫情防控常态化,供应链将逐渐恢复,我国出口需求也将边际回落。

我国用钢需求和 gdp 有一定的相关性,伴随经济转型升级,第三产业对我国 GDP 的贡献率 大幅抬升,第一产业和第二产业的贡献率均有所下滑。2021 年 9 月,第三产业对 gdp 的贡 献率为 54.2%,而第二产业对 gdp 的贡献率下滑至 40.74%,未来第三产业中的高端制造用 钢需求将显著提升。

2.3.4 利润和毛利率:钢铁话语权提升,吨钢毛利率10%以上或成常态

伴随钢铁行业兼并重组,钢铁企业产能集中度有望不断提升,钢铁企业在产业链中的话语 权也将得到加强。以往在行业供需过剩时,钢铁企业可能会面临亏损,本轮地产需求下行, 我们认为即使出现全行业供需过剩,也应该给钢厂环节加工利润,从最近我们测算的理论 吨钢毛利走势看,未来最低 500 元/吨吨钢毛利和 10%的吨钢毛利率或许是一个常态。

三、投资分析:把握景气赛道,注重α表现

3.1 久立特材:久久为功,永立潮头

十四五期间我国油气管道总里程年均复合增速将达 13.91%,油气管道市场规模年均复合 增速将达 38.94%。截至 2020 年底,中国油气管道市场规模约为 3251 亿元。到 2025 年底,我国油气管道市场规模有望达到 16835 亿元。油气管道总里程将达 24 万千米。公司 油气管道营收占比接近 60%,作为龙头将充分受益油气领域需求高景气。

2035 年我国核电累计装机容量将大幅提升,核电等高端市场需求持续扩容。据核电中长 期发展规划,到 2035 年,我国核电累计装机容量有望达到 20000 万千瓦时,未来 15 年 将新增核电装机容量 15000 万千瓦时,对应核电用不锈钢需求增量 18 万吨,市场空间较 大。

募投产能布局高端产品,核电等产品有望成为公司业绩新的增长极。2020 年公司产能 12 万吨,其中高端产品产量占比为 8%,贡献公司 2020 年 25%的净利润。随着募投项目释 放,2023 年公司产能将达 13.6 万吨,其中新增核电等高端用管 0.8 万吨,高端产品产量 占比将提升至 12.8%。2025 年公司高端产品产量占比将进一步提升至 15%,预计贡献公 司 2025 年 50%的净利润。

公司吨钢研发费用高于同行,并形成一体化产业,有助于提高产品附加值和议价能力。 2020 年公司吨钢研发费用 0.18 万元,而同行武进不锈、太钢不锈、永兴材料吨钢研发费 用分别为 0.04、0.05、0.05 万元。截止 2021H1,公司持有久立永兴合金 55%的股份和永 兴材料 8.86%的股权。(报告来源:未来智库)

3.2 甬金股份:高周转+高产能双轮驱动

300 系冷轧不锈钢龙头,跟随青山步伐巩固行业地位。公司产品主要是宽幅 300 不锈钢, 下游集中在小家电领域。由于和青山集团牢固的合作关系,目前公司是 300 系宽幅不锈钢 领域的绝龙头,同时也是精密不锈钢领域唯一一家上市公司,竞争优势显著。

预计十四五期间,白电、汽车不锈钢用量年均复合增速分别为 4.61%、8.86%,医疗器械 市场规模年均复合增速为 20%;到 2030 年,扫地机器人市场规模 10 年年均复合增速 14.65%。预计 2025 年,白电用不锈钢为 79.22 万吨,汽车用不锈钢为 87.5 万吨,医疗 器械市场规模将达 18266 亿元。2030 年,扫地机器人市场规模将达 368.76 亿元,新兴 需求空间较大。

产能扩张与结构升级并行,为长期业绩增长夯实基础。预计到 2023 年,公司总加工产能 343.9 万吨,其中宽幅、精密板带分别为 260.8、83.1 万吨,3 年年均复合增速分别为 31.34%、 21.93%、96.16%。2020 年公司盈利能力更高的精密板带市占率约 16%,未来 5 年有望 提升至 35%左右。

高周转业务模式奠定公司较强的流动性和变现能力。2018 年,公司宽幅产品产能利用率达 130%,此后一直维持 100%以上水平。2016-2020 年,公司冷轧产品产销率均维持在 100%左右。2020 年公司应收账款周转率 152.74 次,存货周转率为 28.74 次,远高于可 比公司太钢不锈和酒钢宏兴。公司高周转原因为两方面:1、公司靠近原料和消费地,运 输便利。2、公司采取上下游双向锁定定价方式,先收款后发货,加速回款速度。

3.3 抚顺特钢:高温合金赋能,特钢老厂蓄势待发

老牌特钢企业,市场地位稳固,布局我国核心军用材料业务,有望在需求放量期内实现利 润高增。抚顺特钢是我国国防军工、航空航天领域特钢材料不可替代的生产基地。目前, 抚顺特钢核心产品“三高一特”(高温合金、超高强度钢、高档工模具钢、特种不锈钢), 广泛应用于军民市场。公司掌握核心产品议价权,20 年高温合金单吨价格同比增长约 4.40%,毛利率同比提升 2.40pct,该业务将长期助力公司盈利能力不断提升。

行业需求加速,高温合金产能布局完善的企业率先受益。预计 21-25 年我国高温合金主应 用领域年均需求 8.5 万吨左右,其中航空航天市场占比将达一半。目前,以抚顺特钢为代 表的我国核心母材生产商总供给在 2.4 万吨左右,行业供需缺口达到 6.1 万吨左右,伴随 下游需求快速增长,产能布局完善的企业将率先受益。

研发技术领先叠加产能布局完善,抚顺特钢竞争优势显著。高温合金行业具有高资本壁垒、 高技术壁垒的综合特性,全球范围仅有不超过 50 家企业具有生产航空航天用高温合金的 能力,先进入者率先享受行业红利。鉴于国内下游客户对高温合金材料及其制品的旺盛需 求,抚顺特钢计划于 20-23 年陆续投入 14.78 亿元用于扩产项目建设及相关技术改造,产 能搭建完毕后公司将成为我国首家万吨级优质高温合金生产商。

来源:未来智库

加入收藏

加入收藏

首页

首页