2013年我国钢铁上市公司运营能力评估

来源:中国钢铁新闻网|浏览:次|评论:0条 [收藏] [评论]

对于面临众多挑战的钢铁企业而言,如何提升自身的运营能力是值得关注的话题。钢铁企业要提升自身运营能力,首先要对反映运营能力的关键指标有一个科学的认识。为此,本版刊发《2013年我国钢铁…

对于面临众多挑战的钢铁企业而言,如何提升自身的运营能力是值得关注的话题。钢铁企业要提升自身运营能力,首先要对反映运营能力的关键指标有一个科学的认识。为此,本版刊发《2013年我国钢铁上市公司运营能力评估》一文,基于财务指标的可比性、一致性原则,运用主成分分析数学模型,在24家钢铁上市公司2013年前3个季度应收账款及票据周转率 (次)、存货周转率(次)、流动资产周转率(次) 、总资产周转率(次)、应付账款周转率(次)5项运营能力指标排名的基础上,对其运营能力进行评估与排序。希望对钢铁企业科学制定其运营战略、提升企业运营能力提供借鉴与参考。

企业运营能力的强弱,与能否有效地运行和利用企业资产密切相关,因此通常用各种资产的周转速度指标来反映企业资产的利用效率,并同步反映企业管理人员的经营管理能力和运用资金的能力。资产周转速度是指资产变现或者流动的速度。一般来讲,资产的流动性与资产的风险性和收益性都具有密切的联系。整体而言,流动性大的资产风险较小,收益相对较高;反之,流动性小的资产风险较大,收益则相对较低。

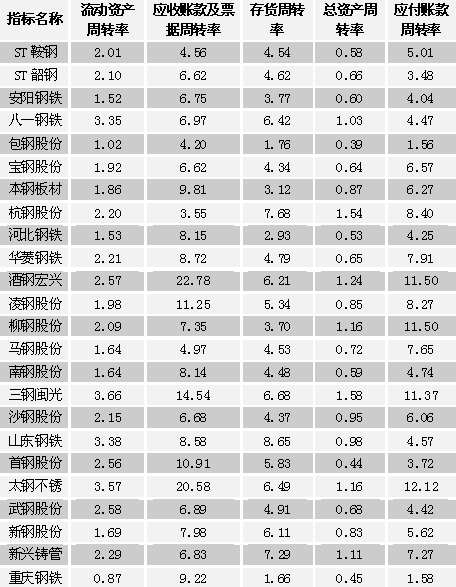

5项运营能力指标的排名情况

钢铁上市公司流动资产周转率排名情况

流动资产周转率是评价企业流动资金的周转状况和运营能力的指标,其计算公式为:流动资产周转率=营业收入/流动资产平均规模。一般情况下,流动资金的周转速度越快,越能相对节约流动资产,等于相对扩大长期资产投入,这表明一个企业的流动资产利用效率越高,企业有着越强的盈利能力,亦表明该企业的经营管理水平较高;流动资金周转速度越慢,则说明流动资产占用资金越多,形成资金浪费,降低企业盈利能力。

据表1可知:三钢闽光、太钢不锈、山东钢铁、八一钢铁4家上市公司流动资产周转率要优于其他上市公司;安阳钢铁、包钢股份2家上市公司流动资产周转率仅略高于1;重庆钢铁流动资产周转率低于1,与其他企业相比存在较大差距。

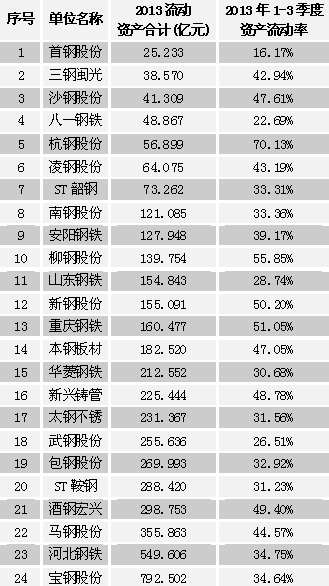

流动资产周转率的高低既与企业管理能力高低相关,亦与企业流动资产规模大小、流动资产占总资产比重(资产流动率)存在一定的相关性。经测算,流动资产周转率与企业流动资产规模的相关系数为-0.2632,流动资产周转率与资产流动率的相关系数为-0.286,均属于低度负相关。从表2可以看出:太钢不锈、山东钢铁、八一钢铁拥有较高的流动资产周转率,这与其资产流动率较低相关联,如太钢不锈资产流动率仅为31.56%,山东钢铁资产流动率为28.74%,八一钢铁资产流动率仅为22.69%;三钢闽光、杭钢股份、沙钢股份、首钢股份4家上市公司流动资产规模均低于60亿元,流动资产规模排名均在后5位,受流动资产规模偏小的影响,这4家上市公司流动资产周转率均进入前12名,但三钢闽光要明显优于其他3家上市公司;宝钢股份、河北钢铁、马钢股份、?鄢ST鞍钢4家上市公司流动资产规模居前5位,受此影响其在流动资产周转率排名中均排在12名以外;酒钢宏兴、武钢股份流动资产规模分别居第4位、第7位,其流动资产周转率却进入前10名,说明这两家上市公司的流动资产周转率具有一定的运营优势;包钢股份资产流动率仅为32.92%,但其流动资产周转率明显低于同水平的?鄢ST鞍钢、?鄢ST韶钢、宝钢股份、太钢不锈、南钢股份。重庆钢铁流动资产周转率排名垫底,说明其需要不断优化其流动资产结构,提高其流动资产周转率水平。

应收账款及票据周转率排名情况

应收账款周转率是对流动资产周转率的补充,反映的是一定时期内企业应收账款转为现金的平均次数。应收账款周转次数越多,则表明企业收回应收账款的速度越快,企业收回应收款项的效率越高,造成坏账损失的风险也越小,流动资产的流动性也较好,企业的资金使用效率便能大幅提高,企业短期的偿债能力也越强。钢铁上市公司虽然应收账款规模偏小,但应收票据规模较大。如三钢闽光应收账款不足10万元,但其应收票据达9亿元,应收账款周转率高达102353(次),已不能真实地反映与销售收入相对应的应收款项的周转情况。为了更好地体现应收账款周转率的内涵,使钢铁上市公司因销售而发生的各种款项周转率更具可比性,本文对中国钢铁上市公司的应收账款、应收票据进行合并,统称应收账款及票据周转率。其计算公式如下:应收账款及票据周转率=营业收入/(应收账款平均余额+应收票据平均余额)。

经测算,钢铁上市公司营业收入与应收账款及票据周转率的相关系数为0.1628,二者呈低度正相关性。应收账款及票据平均余额与应收账款及票据周转率之间的相关系数为-0.324,二者中度负相关性。这表明决定应收账款及票据周转率高低主要因素是应收账款及票据规模的大小,其次是营业收入的高低。

对应收账款平均余额与应收账款及票据周转率之间的相关性进行分析,发现二者的相关系数为-0.1188,呈低度负相关性。应收票据平均余额与应收账款及票据周转率之间的相关系数为-0.4044,二者呈中度负相关性。这表明应收票据平均余额对应收账款及票据周转率的影响要超过应收账款平均余额,这主要源于24家钢铁上市公司中有21家应收票据平均余额要大于应收账款平均余额,仅有山东钢铁、太钢不锈、重庆钢铁3家上市公司应收票据平均余额小于应收账款平均余额。酒钢宏兴应收账款及票据周转率达22.78,与之应收账款及票据平均规模仅为28.8亿元相关。马钢股份、?鄢ST鞍钢营业收入规模略低于酒钢宏兴,但二者应收账款及票据的平均余额都超过了100亿元。太钢不锈应收账款及票据周转率高达20.58,其应收账款及票据的平均规模仅为28.8亿元。营业收入与之接近的河北钢铁应收账款及票据的平均余额达到了101亿元。这表明酒钢宏兴、太钢不锈销售的回款质量要高于其他上市公司。本钢板材、柳钢股份、杭钢股份3家上市公司应收账款平均余额均未超过3亿元,但其应收票据平均余额均在30亿元以上。宝钢股份、?鄢ST鞍钢、马钢股份、河北钢铁4家上市公司应收票据平均余额均在90亿元以上,远高于其应收账款平均余额。这表明多数上市公司销售回款中应收票据占据了相当高的比重,在一定程度上影响到其资金的自由支配,也同样降低了这些公司在应收款项上的周转速度。马钢股份、?鄢ST鞍钢、包钢股份、杭钢股份4家上市公司应收账款及票据周转率偏低,主要原因在于其应收票据平均余额较大,即与营业收入规模相近的上市公司相比,其应收票据平均余额明显偏大。

钢铁上市公司存货周转率排名情况

存货周转率通常以企业在一定时期内营业成本与平均存货的比率来表示,以此反映企业存货管理水平的高低,其计算公式如下:存货周转率=营业成本/存货平均余额。一般来讲,存货周转速度越快,存货的占用水平越低,流动性越强,存货转换为现金或应收账款的速度越快,说明企业生产、销售形势看好,生产出的东西能够立刻卖出去。

存货包含了产成品、在制品、原材料,如果某一家钢铁上市公司生产流程涵盖的工艺环节越多,则其在制品和原材料方面的存货规模较大。如山东钢铁、?鄢ST鞍钢2家上市公司营业成本都在500亿元左右,但前者存货周转率高达8.65,而后者存货周转率仅为4.54。柳钢股份、包钢股份2家上市公司营业成本为260亿元左右,柳钢股份存货周转率为3.70,是包钢股份的2倍。这种差异涵盖了上述钢铁上市公司在工艺流程方面的差异,但总体而言营业成本规模相近的企业在存货周转率方面更具有可比性。

据表1可知,山东钢铁、杭钢股份、新兴铸管3家上市公司存货周转率水平较高,但这3家与去年同期相比均有所下降。重庆钢铁营业成本规模与杭钢股份、三钢闽光、?鄢ST韶钢接近,但重庆钢铁存货周转率远低于上述3家公司,表明重庆钢铁在存货管理方面确实存在诸多需要弥补的地方。结合存货周转率排名和营业成本大小的排名,太钢不锈、武钢股份营业成本规模居前4位,但这两家上市公司存货周转率排名连续两年较为靠前,表明这两家钢铁上市公司在存货控制方面取得了较好的成效。

总资产周转率排名情况

总资产周转率通常以一定时期内企业营业收入与平均总资产的比值来表示,其计算公式如下:总资产周转率=营业收入/资产总额平均规模。总资产周转率体现了企业经营期间全部资产从投入到产出的流转速度和利用效率。该指标值越高,表明企业具有越强的销售能力,企业利用全部资产进行生产经营的效率也越高,也就越会提高企业的偿债能力和盈利能力。反之,则表明企业利用全部资产进行生产经营活动的能力差、效率低,最终还会影响到企业的盈利能力。

2013年前3个季度SW普钢(申银万国对普钢的划分)行业总资产周转率为0.7515(次),比2012年同期下降2.88%。由表1可以看出,24家钢铁上市公司中有12家总资产周转率高于行业平均水平,其中三钢闽光、杭钢股份、酒钢宏兴、太钢不锈、柳钢股份、新兴铸管、八一钢铁7家上市公司的总资产周转率均在1 (次)以上。三钢闽光、杭钢股份总资产周转率在1.5(次)以上,高居前两位。

总资产周转率的高低一方面与企业运营能力高低紧密相关,另一方面与上市公司资产规模大小存在一定的相关性。对总资产周转率与总资产规模作相关性分析,可得二者之间的相关系数为-0.3648,属于低度负相关,即资产规模越大,总资产周转率相对越低。如宝钢股份、河北钢铁、武钢股份、?鄢ST鞍钢、包钢股份、马钢股份资产规模在24家上市公司中排在前6位,其总资产周转率排名均在12名以外;三钢闽光、杭钢股份、八一钢铁、沙钢股份、凌钢股份资产规模排在后6位,其总资产周转率均在12名以内;?鄢ST韶钢、首钢股份总资产规模居第18位、第20位,其总资产周转率分别位于第15位、第20位,均低于宝钢股份,说明这2家上市公司总资产周转率指标需要提升。

总资产周转率高低还与资产流动率(流动资产占总资产比重)相关联。对总资产周转率与资产流动率作相关性分析,可得二者之间的相关系数为0.5258,属于中度正相关,即流动资产规模越大(对应着非流动资产规模越小),总资产周转率相对越高。如杭钢股份总资产周转率居第2位,一方面与其总资产规模相对偏低相关,另一方面与其资产流动率高达70.13%相关联。酒钢宏兴总资产周转率居第3位,其资产流动率为49.4%。首钢股份总资产周转率仅为0.44,居第23位,与之对应首钢股份资产流动率只有16.17%,在24家钢铁上市公司中处于最低水平。

资产流动率偏低,对应着非流动资产占总资产比重偏高。24家钢铁上市公司的非流动资产主要集中在固定资产、在建工程、长期股权投资三个方面,而在建工程、长期股权投资通常与当期的营业收入没有必然关系,即在建工程、长期股权投资越大,其非流动资产与当前营业收入之比越高。首钢股份、武钢股份、华菱钢铁、?鄢ST鞍钢、宝钢股份、河北钢铁、马钢股份、新兴铸管8家上市公司长期股权投资规模均超过了10亿元,其中宝钢股份长期股权投资高达136.36亿元,武钢股份长期股权投资为48.58 亿元,居前2位;在建工程规模超过50亿元的有12家,其中除马钢股份、重庆钢铁外的10家上市公司的资产流动率均未超过35%,表明在建工程是影响资产流动率的一个关键性因素。与之对应,新钢股份、三钢闽光、沙钢股份、杭钢股份等资产流动率较高的上市公司,在建工程规模均在10亿元以下。在建工程超过300亿元的有2家,分别是包钢股份(329.02 亿元,是其固定资产的1.8倍)、河北钢铁(306.02亿元);超过100亿元低于200亿元的有2家,分别是太钢不锈(144.06亿元)、宝钢股份(142.44亿元)。从在建工程角度看,这12家钢铁上市公司在近1~2年内将有新的产能投入应用,将扩大他们的生产规模和收入规模。

应付账款周转率排名情况

应付账款周转率通常以一定时期内企业营业成本与平均应付账款的比值来表示,其计算公式如下:应付账款周转率=营业成本/平均应付账款。如公司应付账款周转率低于行业平均水平,说明公司较同行可以更多占用供应商的货款,显示其重要的市场地位,但同时也要承担较大的还款压力,反之亦然;如果公司应付账款周转率较以前出现快速提高,说明公司占用供应商货款降低,可能反映上游供应商谈判实力增强,要求快速回款,也有可能预示原材料供应紧俏甚至吃紧,反之亦然。

经测算,24家钢铁上市公司2012年前3个季度营业成本与应付账款周转率的相关系数为0.1974,二者呈低度正相关性。应付账款平均余额与应付账款周转率之间的相关系数为-0.3938,二者中度负相关性。这表明决定应付账款周转率高低主要因素是应付账款的大小,其次是营业成本的高低。

从表1可以看出,太钢不锈、柳钢股份、酒钢宏兴、三钢闽光4家上市公司应付账款周转率排名居前4位,且均大于11,并与其他上市公司保持较大的领先优势。太钢不锈应付账款周转率高达12.12,居首位。与其营业成本接近的河北钢铁应付账款周转率仅为4.25,主要源于太钢不锈应付账款平均余额仅是河北钢铁的35.59%。柳钢股份应付账款周转率高达11.5,居第2位。与柳钢股份营业成本接近的包钢股份应付账款周转率仅为1.56,主要源于柳钢股份应付账款平均余额仅是包钢股份的13.64%。这表明应付账款周转率较高的钢铁上市公司均存在着应付账款平均余额偏低的现象。在钢铁市场持续供过于求的情况下,这些上市公司能够及时结清各种采购款项,一方面表明其现金流状况较好,另一方面表明其较为重视与上游供应商的合作。

包钢股份、重庆钢铁应付账款周转率低于2,排名居后2位。包钢股份应付账款达168.52亿元,高出武钢股份28亿元,但后者营业成本是包钢股份的2.36倍。包钢股份应付账款偏高,固然与其工艺流程中涵盖铁前工艺、需要从集团外部采购大量的原燃材料相关联,但同时与包钢股份巨大的基建投资(在建工程)相关联,即基建投资增大了其外购规模,其不可避免地在资金流方面存在不足。重庆钢铁应付账款周转率偏低,与其在建工程规模较大、净利润亏损导致资金流短缺等多种因素相关联。

表1 24家钢铁上市公司2013年1~3季度运营能力指标情况

表2 钢铁上市公司2013年1~3季度流动资产、资产流动率情况

上市公司运营能力综合评价

将上市公司5项运营能力指标数据进行标准化处理后,代入主成分分析数学模型,依据模型所提供的相关信息可知:

第一,流动资产周转率、应收账款及票据周转率、存货周转率、总资产周转率、应付账款周转率5项指标与企业运营能力均呈正相关。评价钢铁上市公司运营能力的5个指标的权重排序依次为应付账款周转率、总资产周转率、应收账款及票据周转率、流动资产周转率、存货周转率。

第二,主成分模型突出了应付账款周转率的重要性,主要源于有16家上市公司应付账款同比增加,如包钢股份、河北钢铁、?鄢ST鞍钢、八一钢铁4家上市公司应付账款同比增幅均超过了55%,?鄢ST鞍钢应付账款同比增长102.28%,八一钢铁应付账款同比增长131.58%,应付账款的增加虽然增大了经营活动产生的现金流量净额规模,并会在短期内缓解企业的资金状况。但长期拖欠原燃材料供应商货款,必然会影响钢铁企业与供应商的合作关系,同时供应商会以各种理由来提高原材料价格,以抵消延迟付款给供应商带来的资金上的损失,从而使钢铁企业采购成本不断提高,并有可能打乱企业正常的生产经营秩序。因此,上市公司必须重视应付账款规模的控制,将应付账款周转指标保持在合理的水平内。

第三,主成分模型突出了总资产周转率的重要性,反映了在市场供过于求的情况下,钢铁企业更需要提高对总资产的利用效率,需要控制在建工程的投资规模。同时在做好资产保值的前提下,最大限度地进行市场扩张,稳定并提升原有的市场份额,这样不仅能保证企业的正常经营,而且能使企业有盈利的可能。

第四,在部分钢铁上市公司中应收账款及票据周转率与存货周转率表现出较为明显的负相关性。本文初步认为其原因是2013年部分钢铁上市公司为应对钢材市场严重的供过于求和钢材价格长期低迷的挑战,采取了更为灵活的销售政策,放宽了对终端用户和经销商销售回款的要求,导致应收账款及票据规模增大,但存货规模有所缩小。对这样的企业而言,虽然存货周转率有所提高,但应收账款周转率因应收账款及票据的增加而有所下降。

据表3可知,三钢闽光运营能力排名首位,得益于其在总资产周转率、流动资产周转率2项指标排序中居首位,且其他3项指标排名均进入前4名。太钢不锈能够与三钢闽光并列第1名,主要源于其在权重系数最高的应付账款周转率排名中居首位,其他4项指标排名均进入前5名;杭钢股份应收账款及票据周转率排名末位,但其总资产周转率、存货周转率、总资产周转率方面有良好的表现,是其运营能力排名高居第4位的原因;山东钢铁、八一钢铁虽然在权重系数最高的应付账款周转率排名中分别位于第16位、第17位,但由于二者在存货周转率、流动资产周转率、总资产周转率3项指标排名中较为靠前,从而使二者运营能力排名分别位于第6位、第9位。鉴于总资产规模前5名的宝钢股份、河北钢铁、武钢股份、?鄢ST鞍钢、包钢股份运营能力排名均较为靠后,特对总资产规模与流动资产周转率、应收账款及票据周转率、存货周转率、总资产周转率、应付账款周转率5项指标的相关性进行测算,发现总资产规模与这5项指标均呈不同程度的负相关性,这表明某一钢铁上市公司总资产规模越大,其运营能力越弱。宝钢股份总资产规模最大,但其运营能力排名高于首钢股份、南钢股份8家上市公司,表明其运营能力在大企业中处于领先。河北钢铁、重庆钢铁运营能力排名后3位,主要与这2家上市公司在存货周转率、流动资产周转率、总资产周转率、应付账款周转率4项指标排名靠后相关联。包钢股份运营能力排名垫底,一方面与其总资产规模偏大相关联,另一方面与其5项指标排名均比较靠后相关联,说明包钢股在运营能力上有许多方面需要改进和提高。

表3 钢铁上市公司2013年1~3季度运营能力综合分值

加入收藏

加入收藏

首页

首页